この記事は税理士監修のもと、国税庁の情報を参考にして、確定申告方法の正しい情報を載せています。

「確定申告のやり方が合っているか不安……」

「これは経費にしても大丈夫かな?」

「確定申告しなくても税務署にばれない?」

このような疑問を持っていませんか?

確定申告と聞くと難しく感じてしまい、やりたくないなと思っている方も多いと思います。

そこでこの記事では、正しい確定申告書の書き方と手続き、節税方法を紹介します。

読み終えるころには、確定申告のコツと手続きを理解し、節税方法を使ってお得に申告ができるようになります。

あなたに確定申告が必要かもすぐにわかるようにしていますので、ぜひ最後まで読んでみてください。

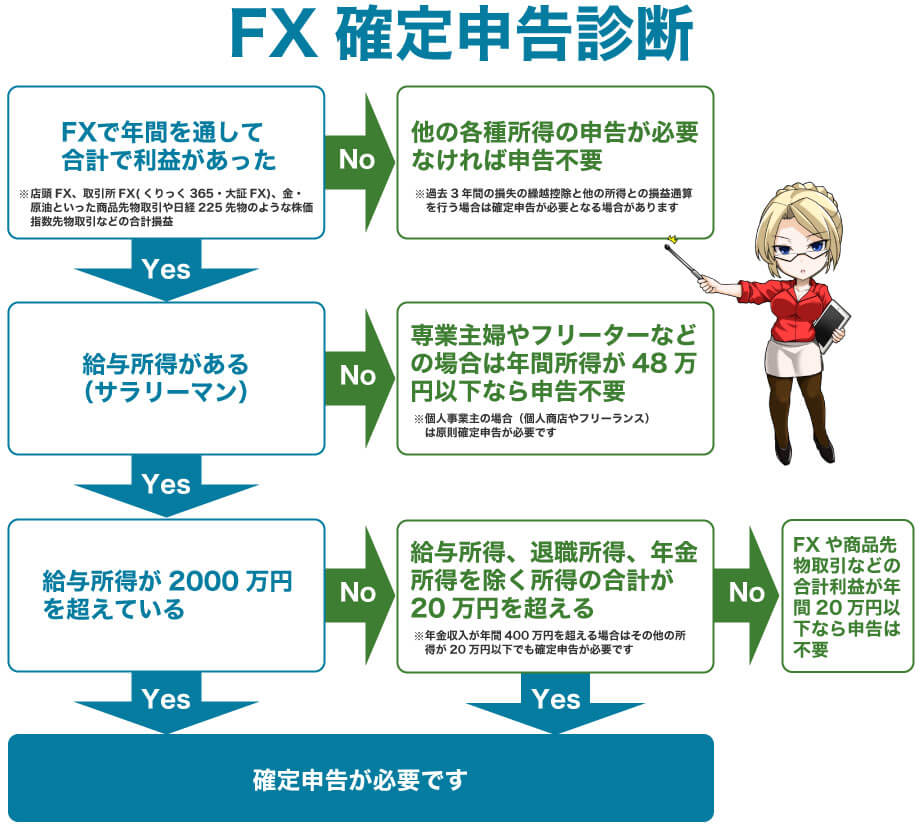

【FX税金診断】確定申告をする必要があるかどうか診断しよう

【確定申告診断】あなたは申告が必要?不要?

\利益がでたら事前にチェック/

FXの課税対象者

下記の人は確定申告の必要があります。

給与所得者の場合

- FXの所得(利益)20万円を超えた場合

- 給与所得および退職所得以外の所得(雑所得など)の合計金額が20万円を超えた場合

- 年間の給与所得が2,000万円を超えた場合

被扶養者の場合(専業主婦、収入が無い人)

年間所得額の合計が48万円を超えた場合

個人事業主の場合(個人商店やフリーランス)

個人事業主として事業所得がある場合

*FXのトレードを事業として行なっている場合は、FXの所得は事業所得、そうでない場合は雑所得です。

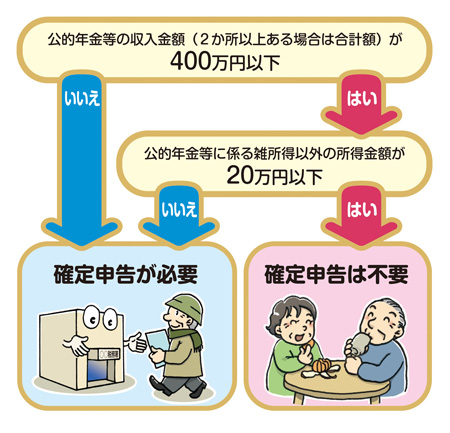

年金受給者

公的年金の収入が400万円を超える場合

公的年金以外の所得が20万円を超える場合

*公的年金等の支払いを受けている場合において、源泉徴収されている場合には、確定申告を行うことで、税金の還付を受けることができます。

引用元:政府広報オンライン

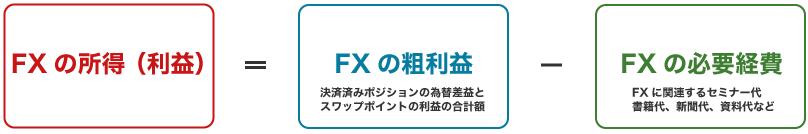

税金の対象になるのは?

- ポジション(建玉)を決済して確定した損益のみが課税対象です。決済していないポジションについては課税対象になりません。

- スワップポイント(金利差収入)の利益は日々口座に反映されるので、ポジションの決済に関係なく課税対象です。

FXの経費として申告・節税できるもの一覧

- 電話代、インターネット代(プロバイダー料金)

- 書籍代、新聞代、資料代(一般の新聞はNG。為替に関連する新聞)

- 筆記用具、消耗品、プリンター、インク代などの100,000円未満の物品の取得費

- FXに関連するセミナーの参加費用

- 交通費(電車、バス、タクシー)FXのセミナーなどに出席する為のもの

- 宿泊費

- 飲食代などの交際費

- 家賃や光熱費

- 借金の利息

- 取引手数料

- FXのソフト(EA:自動売買プログラム)・VPS(レンタルサーバー)

- パソコンのモニターや机代

- パソコン代金:減価償却費

FXの所得=必要経費を抜いたもの。詳しくは【FXの経費にできるもの一覧】をみてください。

FXの損益通算の範囲。複数の投資の損益を合算できる

株の先物取引などの損益とFXの損益を合算して申告ができます。

店頭FX、取引所FX(くりっく365・大証FX)、金・原油といった商品先物取引や日経225先物のような株価指数先物取引なども対象です。

それらの金融商品ごとの損益を合算して、合計額で確定申告が必要かどうかを判断します。

FX以外の他の投資で損失が出た場合、それをFXの利益から先引くことができます。

| 店頭FX | 取引所FX | 店頭CFD | 株価指数 先物取引 (日経225先物など) | 商品先物取引 | 現物株式 投資信託 | |

|---|---|---|---|---|---|---|

| 損益の可否 | 〇 | 〇 | 〇 | 〇 | 〇 | × |

現物株や投資信託、NISAとは損益通算できない

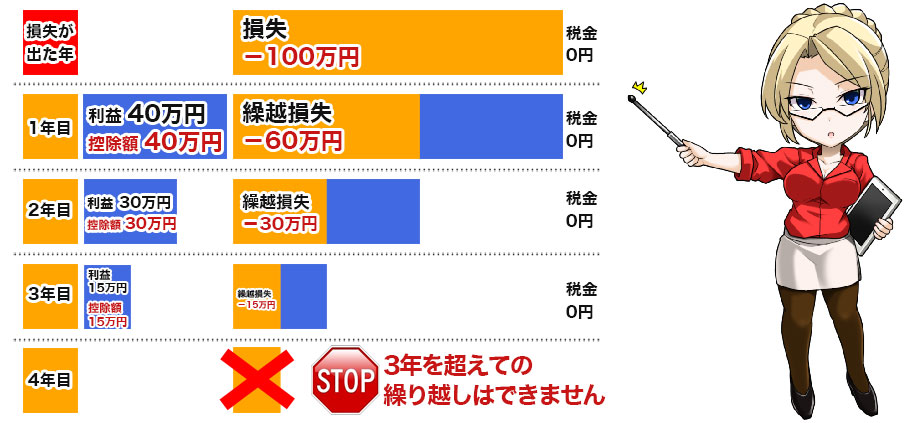

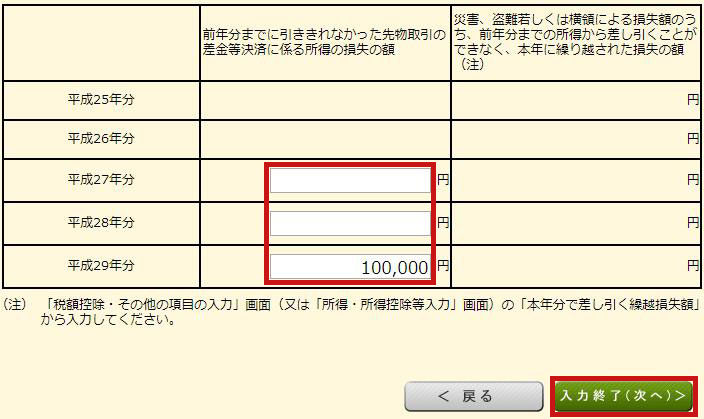

3年間の損失繰越控除

店頭FXや取引所FX、先物取引などで発生した損失は、翌年以降3年間、店頭FXや取引所先物取引などの利益から控除できます。

翌年以降、利益が出ても以前の損失と相殺できるので、無駄な税金を払わなくて済みます。

損失が発生した年に確定申告をしないと翌年以降の損失の繰越控除が受けれないので注意!

損失が発生した年を含めて、その後、継続して確定申告を行なう必要があります。

FXの税率は「20.315%」

本来の税率は一律20%(所得税15%・住民税5%)ですが、2013年1月1日から2037年12月31日までの25年間は、所得税に対して2.1%の「復興特別所得税」が課されます。

税率は20.315%です。(所得税15%+復興特別所得税0.315%(15%×2.1%)+住民税5%)

FXの税金の詳しい内容は、下記の記事を読んでください。

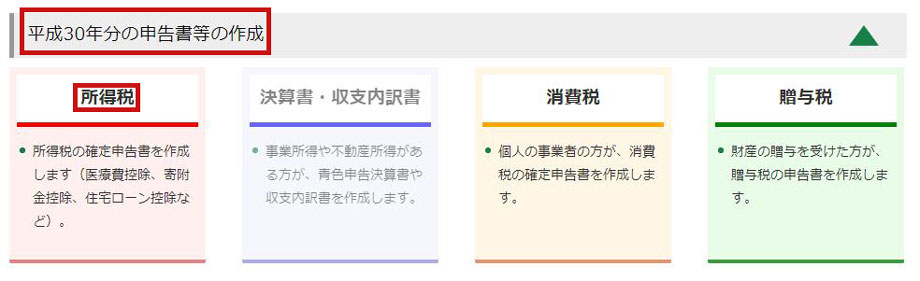

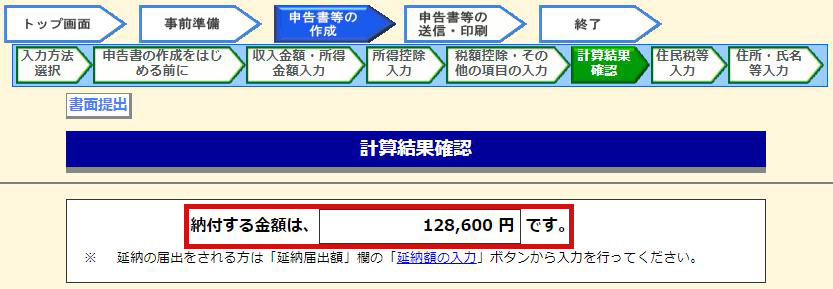

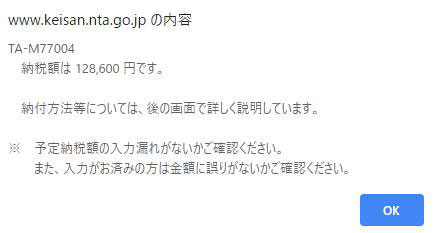

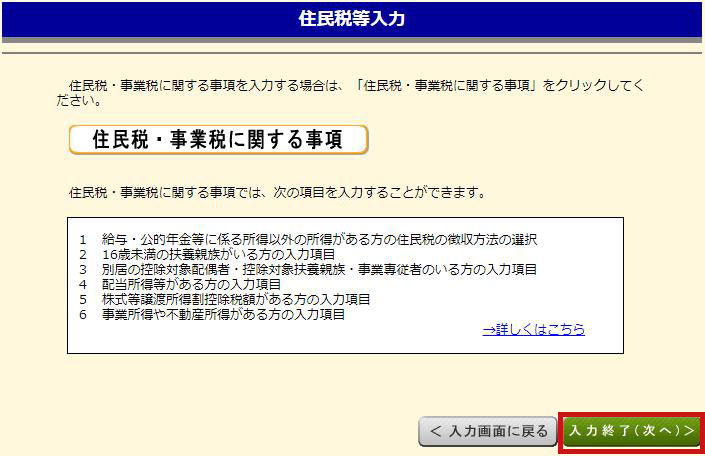

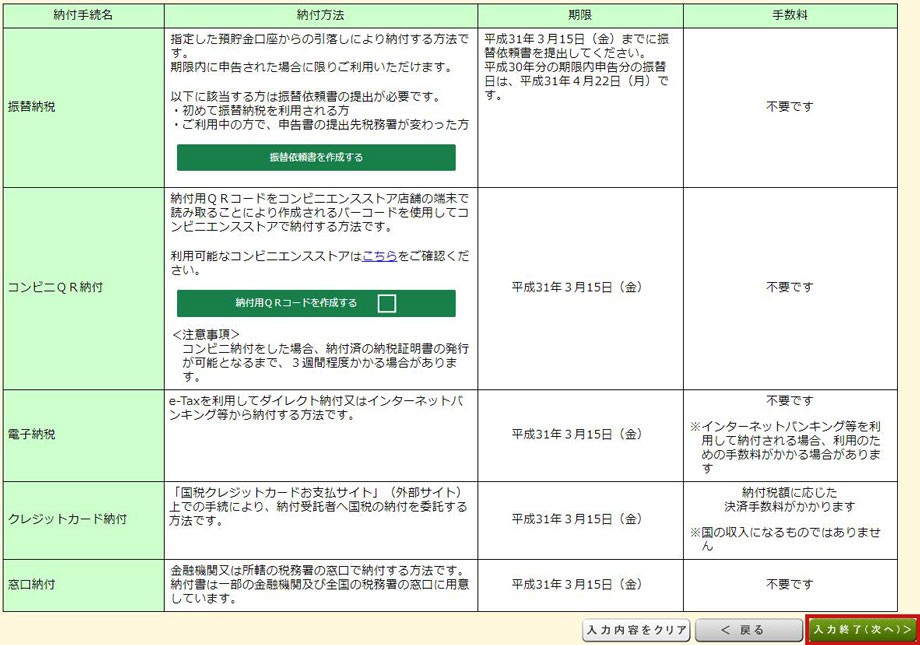

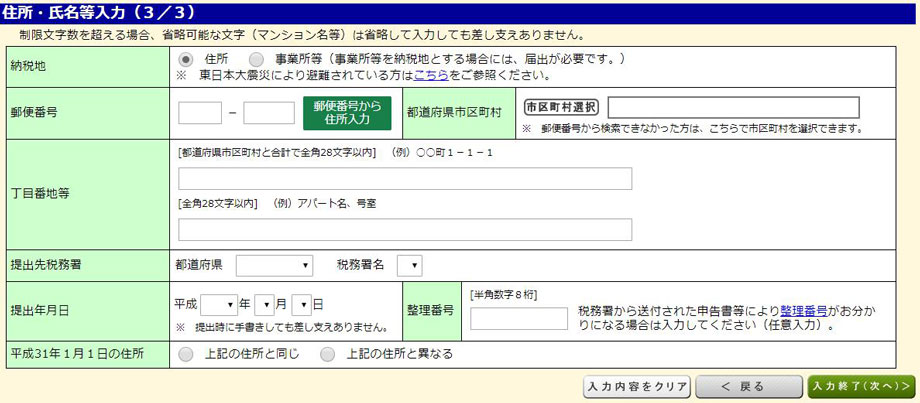

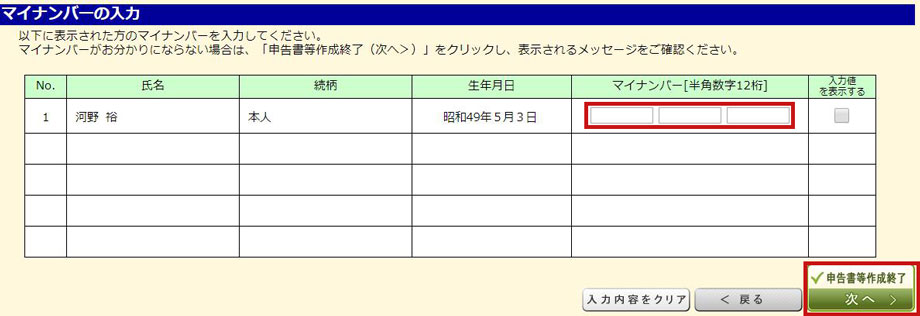

確定申告書の作成方法

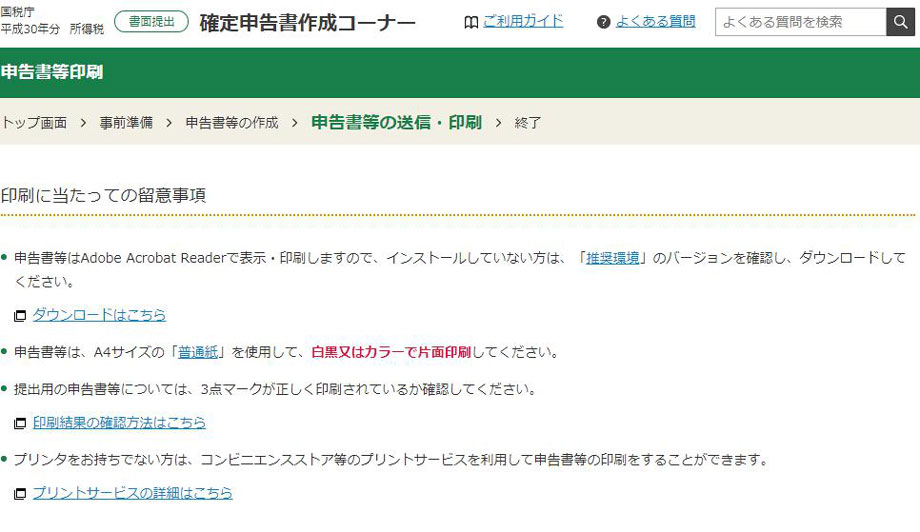

国税庁のホームページの「確定申告書作成コーナー」を使えば、ガイダンスに従って入力するだけで簡単に申告書を作成できます。

FXの確定申告には下記の2つの方法があります。

- Web上で確定申告書を作成

- 手書きで作成(税務署で書類を貰う)

①の場合は必要事項を入力すると自動で税額も計算してくれるので便利です。

②の手書きの場合を比べると、ミスや手間暇がかからないのでオススメです。

確定申告書の提出方法

- データで送信

- 税務署へ郵送

- 税務署に直接持って行く

確定申告書の作成方法で提出方法も変わってきますので気を付けてください。

確定申告の時期は税務署が込み合いますので、その意味でもWeb上で申告書を作成し、データで送信するか郵送する方法がオススメです。

確定申告の必要書類

確定申告に必要な書類は、自分で用意するものと、税務署の窓口または国税庁のホームページから入手するものがあります。

必要書類が揃っていないとスムーズに確定申告ができないので、特に自分で用意するものは確定申告書に記入する前に確認しておきましょう。

- 年間損益報告書:FX会社から発行

- 源泉徴収票:サラリーマンなど会社に勤めている人は会社から入手

- 必要経費の証明書類:領収書や明細書など

- 印鑑(忘れないように!)

- 確定申告書B

- 所得税申告書第三表

- 先物取引に係る雑所得等の金額の計算証明書

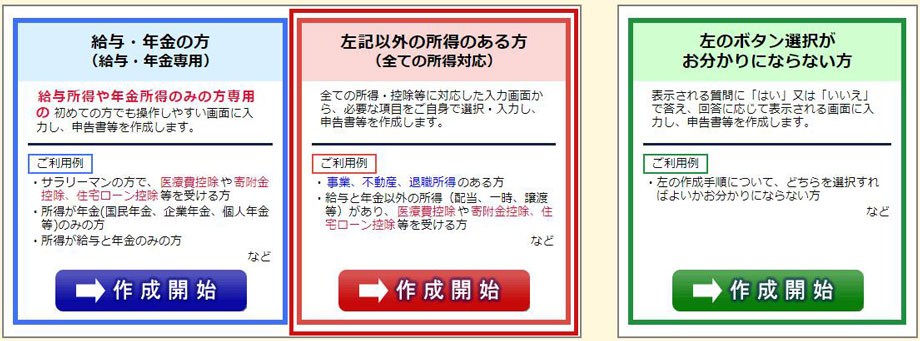

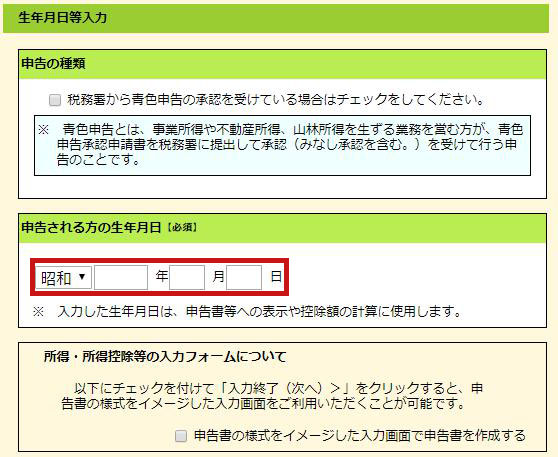

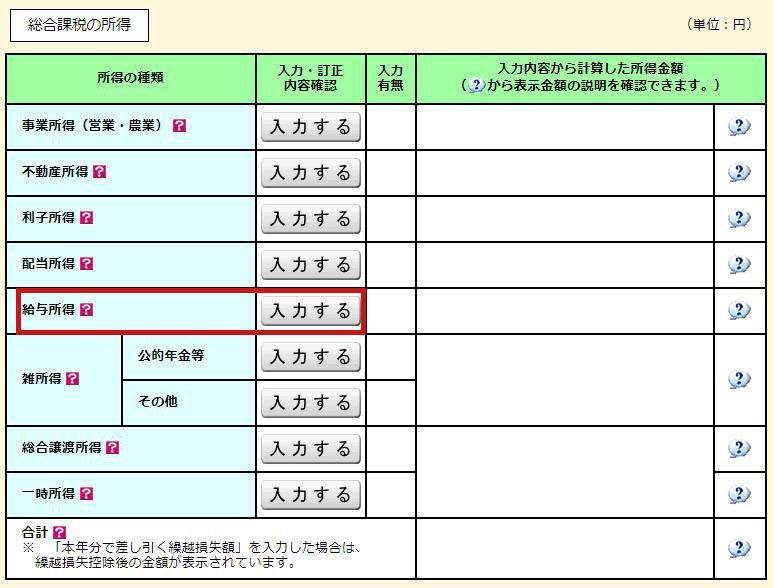

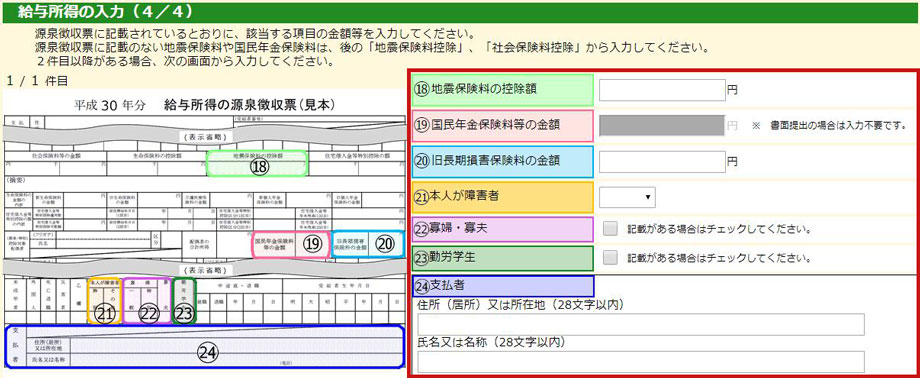

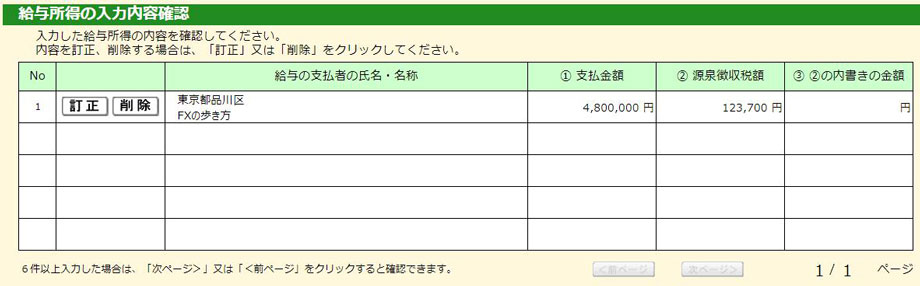

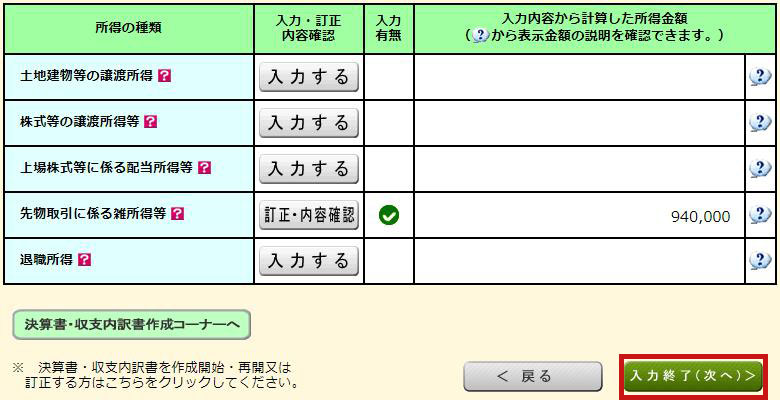

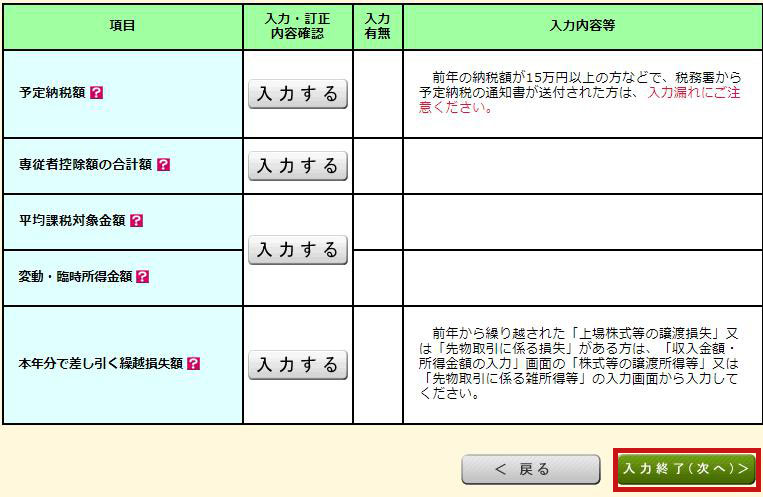

Web上でFXの確定申告書を作成手順

*給与所得のあるサラリーマンを例にして記載します。

*サラリーマンを例として説明します。

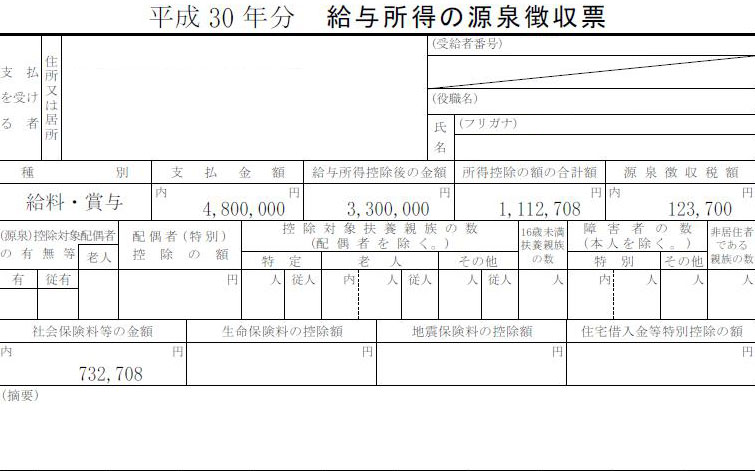

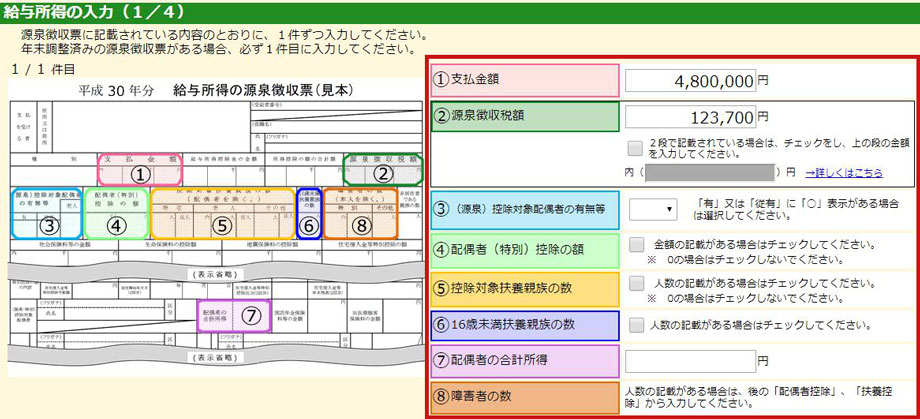

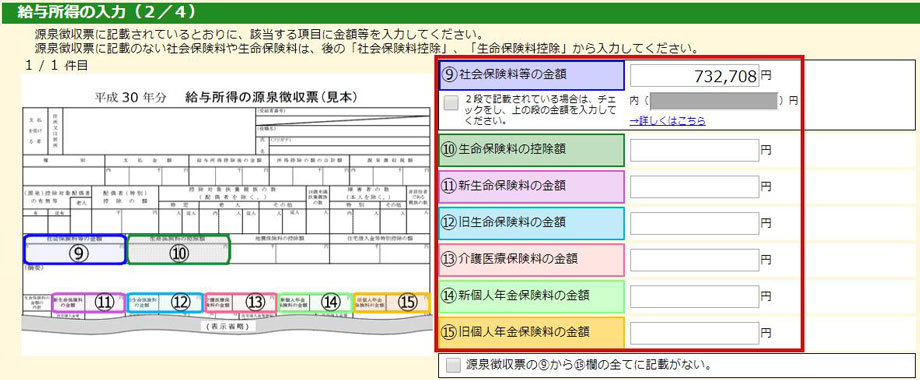

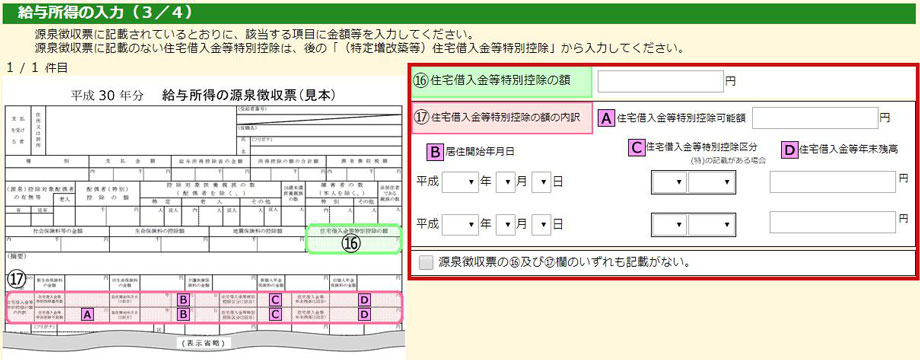

下記の源泉徴収票を例として説明します。

下記を入力してください

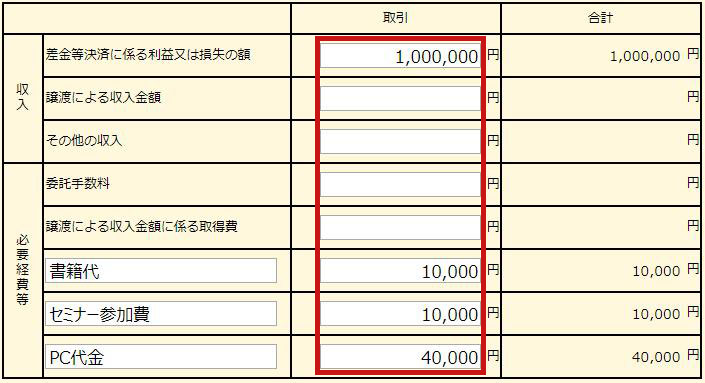

- 種類:外国為替証拠金取引

- 決済年月日:空欄

- 数量:決裁したポジション量

- 決済の方法:差金決済

FXの必要経費は【FXの経費にできるもの一覧】をみてください。

税金申告がしやすい!利益計算を自動でしてくれるFX会社

税金の申告に強い・便利なFX会社3社をご紹介します。

DMM FXなら年間損益もグラフ化で楽々チェック!

- 全通貨最安水準のスプレッド!デイトレに最適

- トレード記録を自動で分析してくれる取引通信簿で実力UP

- 29種類の豊富なテクニカルツールでライバルに差をつけるプレミアチャート

年間損益報告書を取引画面からダウンローできるのはもちろん、DMM FXには自動的に損益額をまとめてくれる「取引通信簿」というツールがあります。

損益を期間別に絞るだけでなく、通貨ペアごとの損益率やスワップ損益も表示でき、資金管理・税金の申告にはとても便利な口座です。

全ての通貨ペアでスプレッドが業界最狭水準として有名で、デイトレやスキャルピングをするトレーダーに大人気です。

GMO外貨やGMOクリック証券でも税金の申告はしやすいです。

低コスト!GMOインターネットグループのFX会社「GMO外貨」

| スプレッド | ||

|---|---|---|

| 米ドル/円(原則固定) 銭 | ユーロ/円(原則固定) 銭 | 豪ドル/円(原則固定) 銭 |

| スワップ | 最小取引単位 | キャッシュバック |

|---|---|---|

| 米ドル/円 円 | 通貨 | 円 |

- 取引通貨単位は「1000通貨」ドル円なら約5000円から取引OK

- 業界最狭水準のスプレッドを提供中!

- スマホアプリが使いやすい!

GMOインターネットグループのFX会社なので安心・安全!

また、チャート描画も使いやすく、オシレーター系指標にも描画ができる優れものです!

私も使っています。まじでアプリは一番使いやすい!

PCツールはブラウザ・アプリのどちらも用意されています。

ツールもサービスも快適で利用者多数!GMOクリック証券

- 全通貨最安水準のスプレッド!デイトレに最適

- 38種類のテクニカル指標があり、分析ツールが充実

- FXネオ口座数78万人!(2023年3月時点)多くのトレーダーに選ばれている

年初に発行される「年間損益報告書」は取引画面からダウンロード可能。

また希望すれば、特定の期間の損益報告書も無料で作成してくれます。

いろんなFX会社を使った結果、最後はGMOクリック証券に落ち着くトレーダーが多いのが特徴です。

FXの確定申告まとめ

「FXの確定申告」の内容はあなたの疑問や悩みを解決できたでしょうか?

難しそうに見えるFXの確定申告も実は簡単だと、おわかりいただけたと思います。

FXの確定申告のポイントは3つです。

- サラリーマンは20万円以上の利益が出た場合は確定申告が必要

- 主婦やフリーターは年間所得が48万円を超えると確定申告が必要

- その他の所得や収入で確定申告の必要かどうかが変わるので注意が必要

確定申告をするときは、この記事を見ながら正しく節税と申告をしてくださいね。

最後までお読みいただきありがとうございました。

FXの税金についてもっと詳しく知りたい方は、こちらの記事をご覧ください。

FXの確定申告 Q&A

- サラリーマンでFXの確定申告の対象となるのはどんな場合?

-

FXの所得(利益)が20万円を超えた場合、給与所得および退職所得以外の所得(雑所得など)の合計金額が20万円を超えた場合、年間の給与所得が2,000万円を超えた場合が確定申告の対象です。⇒詳しくはコチラ

- 専業主婦、収入が無い人、個人事業主でも確定申告しないいけないの?

-

年間所得額の合計が48万円を超えた場合は専業主婦やフリーターでも申告が必要です。個人事業主の場合も確定申告は必要です。⇒詳しくはコチラ

- 年金受給者でも確定申告が必要?

-

公的年金の収入が400万円を超える場合、公的年金以外の所得が20万円を超える場合は確定申告が必要です。⇒詳しくはコチラ