ストップ注文って何?どうやって使うの?

どんなメリット・デメリットがあるか教えて!

ストップロスの設定方法が知りたい

この記事を読むと、上記の疑問や悩みを解決できます。

ストップ注文はリスク管理の観点からとても大切な注文方法なので、使い方を必ず押さえておきましょう。

私自身、ストップ注文のおかげで相場が急変しても大損せずに済んだ経験があるからです。

ストップ注文がなければ1回の取引で100万円近い損失を出していたことでしょう。

そこでこの記事では、ストップ注文の仕組みを解説するとともに、FXで安全に運用するための使い方をお伝えします。

記事内容を実践すれば、FX初心者でもリスクを抑えてFXができるようになりますよ。

それでは最初にストップ注文の仕組みについて解説しましょう。

ストップ注文とは

ストップ注文は「逆指値注文」とも呼ばれ、現在の為替レートよりも不利なレートで約定させるために使う注文方法です。

エントリーの場面で使えば、チャンスを逃さずポジションを保有できます。

また決済の場面では相場が反落しても一定の含み益を確保できたり、含み損の拡大を抑えて損失を確定させ、次の取引に資金を残すことができます。

FXではストップ注文を損切りに使うことで、大損のリスクを抑えられるのが最大のメリットです!

ストップ注文の出し方3つ

ストップ注文の出し方には3つあります。

- 単発の逆指値注文

- エントリーと同時に出す

- ポジション保有時に出す

エントリー後に出すこともできますが、リスク管理の観点からエントリーと同時に出す方法がおすすめです!

①単発の逆指値注文

エントリーまたは決済のタイミングで単発で出す方法です。

エントリーで出すなら、現在のレートが1米ドル円=100円の時に100円より高いレートの逆指値買い注文や、100円より低いレートの逆指値売り注文として使います。

決済で出すなら、現在のレートが1米ドル円=100円で買いポジション保有時に100円より高いレートの損切り注文や、売りポジション保有時に100円より低いレートの損切り注文として使います。

②エントリーと同時に出す

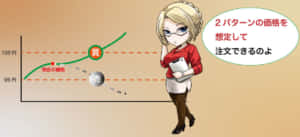

エントリーと同時にストップ注文を出すには、IFO注文がおすすめです。

IFO注文はエントリー、指値利確、逆指値損切りの3つ全てを一度に出せる優秀な注文方法です。

現在レート100円に対して、99円で指値買いエントリー、101円で指値利確、97円で逆指値損切りという出し方ができます。

また、現在レート100円に対して、101円で逆指値買いエントリー、103円で指値利確、99円で逆指値損切りという手法も使えます。

ちなみにIFD注文はエントリーと決済注文の2つを同時に出せますが、決済注文は利確か損切りどちらかしか出せないので、利益と損失をどちらも管理する観点からはIFO注文をおすすめします。

③ポジション保有時に出す

ポジション保有時にストップ注文を出すには、先ほど解説した「①単発の逆指値注文」以外にOCO注文を使う方法があります。

OCO注文は指値と逆指値注文を同時に出せます。

具体的に言うと、100円の買いポジション保有時に現在レートが101円だとします。

OCO注文を使えば、102円で指値利確と98円で逆指値損切り注文が出せるんですね。

ストップ注文のメリット3つ

ストップ注文のメリットについて見ていきましょう。

- チャンスを逃さずエントリーできる

- 損失の拡大を防げる

- 損切りで次の取引に資金を残せる

効果的な使い方を身につければ、稼ぎやすい取引スタイルになれますよ。

①チャンスを逃さずエントリーできる

ひとつ目はチャートから離れていても、指定の条件でエントリーできる点です。

現在レートが1米ドル円=100円の時、101円で買いエントリーを狙うとしましょう。

101円で逆指値買い注文を出しておけば、仕事や家事、睡眠中などでチャートを見ていない間に101円を超えて上昇しても、逃さず101円で買いエントリーできますよ!

②損失の拡大を防げる

ポジション保有中にストップ注文を出すと、損失を固定できます。

1米ドル円=100円の買いポジションを持っていて現在レートが99円の時、98円で逆指値売り注文を出すと、98円より下がっても損失は2円で済むんです。

「待っていればレートが戻るだろう」とストップ注文を出さずに根拠のない塩漬けをすると、レートが急落して含み損が膨らむリスクがあります。

③損切りで次の取引に資金を残せる

3つ目は早めに損切りを行うことで大損を防ぎ、将来の取引に向けて資金を温存できる点です。

例えば、証拠金8万円で、1米ドル円=100円の時に米ドル円の通貨ペアを1万通貨買い建て、99円でストップ注文を出す場合と、出さずに証拠金維持率50%でロスカットされた場合に損失がいくらになるか計算しましょう。

ストップ注文を出す場合は1円の損切りになるので損失は1万円で済み、資金は7万円残ります。

ロスカットされた場合は4万円の大損となり、資金は4万円しか残りません。

4万円の資金で4万円の損失を取り返す(資金を2倍に増やす)のはかなり大変です!

また4万円しかないと、最大レバレッジ25倍を使っても資金不足でポジションを保有できない通貨ペアが出てきます。

ストップ注文のデメリット2つ

ストップ注文には2つのデメリットが存在します。

- 現在レートより不利なレートで約定する

- 注文レートどおりに約定しないリスク

それぞれの内容を解説しますね。

①現在レートより不利なレートで約定する

ひとつ目は今の為替レートより不利なレートでしか約定できない点です。

例えばエントリーの場面では、今のレートが1米ドル円=100円とすると100円より高いレートで買い注文を出すか、100円より低いレートで売り注文を出さなくてはなりません。

また決済の場面では、1米ドル円=100円の買いポジションを保有していて現在レートが101円とすると、101円より低いレートで決済売り注文を出す必要があります。

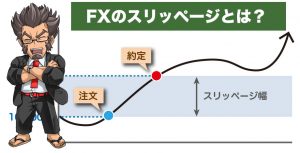

②注文レートどおりに約定しないリスク

もうひとつは注文レートよりも不利なレートで約定するリスクです。

理由は短時間に大きく値が動くと、スリッページが発生するからです。

1米ドル円=100円で逆指値買い注文を出していている時に、テロや災害、突発的な要人発言によりレートが急騰すると101円や102円で約定する可能性があります。

指定レートで発注しているからといって過信は禁物です。

証拠金維持率やレバレッジに余裕を持たせて逆指値レートを決めましょう。

一部のFX会社(SBI FXトレード、GMOクリック証券、DMMFXなど)では、指定した値幅以上のスリッページが発生した場合は注文を約定させない「許容スリッページ」が設定できますよ!

ストップ注文を使うべき3つの場面

ストップ注文が効いてくるのは以下3つの場面です。

- 損切りする時

- 一定の利益を確保したい時

- エントリーのチャンスを逃したくない時

それぞれの使い方を具体的に見ていきましょう!

①損切りする時

ポジションの含み損を確定させるために使います。

1米ドル円=100円の買いポジションを1ロット(1万通貨)保有しており、1万円以上損失を出しなくない時は、99円で逆指値売り注文を出しましょう。

FXではどんなプロトレーダーでも全ての取引で勝つのは不可能なので、いかに損失を抑えながら資金を増やすかがポイントですよ!

②一定の利益を確保したい時

ポジションに含み益が出ている時に、相場が反落(反発)しても一定の含み益を確保するために使います。

1米ドル円=100円の買いポジションを1ロット保有していて、現在レートが102円で2万円の含み益があるとしましょう。

「もっとレートが伸びそうだけど、反落しても1万円の利益は確保したい」という場合は、101円で逆指値売り注文を出すといいですよ。

③エントリーのチャンスを逃したくない時

ストップ注文を使えば、チャートから離れていてもチャンスを逃さずエントリーできます。

例えばチャートが1米ドル円=100円~101円のレンジ相場を形成している局面で、レンジを上に抜けて101.100円以上になった時にエントリーしたい場合です。

この場合は101.100円で逆指値買い注文を出すといいですね。

ストップロスの許容金額は資産の2%

損切りになっても資金へのダメージを抑えるには、損失額が投資資金の2%となるよう損切りレートを決めましょう。

2%の損失なら精神的なダメージも少ないですし、金額的にも取り返しやすいメリットがあります。

証拠金30万円で米ドル円の通貨ペアを1ロット買うケースだと、許容できる損失額は30万円×2%=6,000円ですね。

1ロットで6,000円の含み損が出るのは、6,000円÷1万通貨(1ロット)=0.6円下落した時です。

計算式を一般化すると、

- 買いポジション保有時の損切りレート=ポジション取得レート-(証拠金×2%÷取引通貨量)

- 売りポジション保有時の損切りレート=ポジション取得レート+(証拠金×2%÷取引通貨量)

となります!

ストップロス注文がしやすいオススメFX会社

低コスト・使いやすさ抜群!デイトレに最適「GMOクリック証券」

| スプレッド | ||

|---|---|---|

| 米ドル/円(原則固定) 銭 | ユーロ/円(原則固定) 銭 | 豪ドル/円(原則固定) 銭 |

| スワップ | 最小取引単位 | キャッシュバック |

|---|---|---|

| 米ドル/円 円 | 通貨 | 円 |

- 米ドル円銭(原則固定)!全通貨ペア業界最小水準のスプレッド

- スマホ・PCのどちらも使いやすさ抜群の高性能な取引ツール

- 1クリックで即時注文できるスピード注文があるからチャンスを逃さない!

業界最小水準のスプレッドに各種手数料無料。低コストで取引できるため、取引回数が多くても安心。

取引ツールはスマホ・PCのどちらも使いやすく操作に迷いにくいため、スムーズに取引ができます。

スピード注文機能は迅速な売買ができるのでデイトレードには持ってこいのツールです!

システムとパフォーマンスの安定性を追求するなら松井証券!

| スプレッド | ||

|---|---|---|

| 米ドル/円(原則固定) 銭 (※1,000通貨までの注文の場合) | ユーロ/円(原則固定) 銭 (※1万通貨までの注文の場合) | 豪ドル(原則固定) 銭 (※1万通貨までの注文の場合) |

| スワップ | 最小取引単位 | キャッシュバック |

|---|---|---|

| 米ドル/円 円 | 通貨 | 円 |

- スマホアプリでもスグに売買できるスピード注文機能を実装

- 安定したシステムと利便性の高い取引環境を提供

- もちろんスプレッドは業界最挟水準で提供中!

創業100年の総合ネット証券会社「松井証券」がついにFXを始めました!

なんと、日本で初めて本格的なインターネット取引を始めたのは松井証券なんです。

実績からも裏付けされるパフォーマンスの安定性や、長い年月のノウハウを生かした高機能ツールはプロアマ問わず使いやすい!

低コストと安定性が両立できる、デイトレードやスキャルピングに適したFX口座です。

低コスト!GMOインターネットグループのFX会社「GMO外貨」

| スプレッド | ||

|---|---|---|

| 米ドル/円(原則固定) 銭 | ユーロ/円(原則固定) 銭 | 豪ドル/円(原則固定) 銭 |

| スワップ | 最小取引単位 | キャッシュバック |

|---|---|---|

| 米ドル/円 円 | 通貨 | 円 |

- 取引通貨単位は「1000通貨」ドル円なら約5000円から取引OK

- 業界最狭水準のスプレッドを提供中!

- スマホアプリが使いやすい!

GMOインターネットグループのFX会社なので安心・安全!

また、チャート描画も使いやすく、オシレーター系指標にも描画ができる優れものです!

私も使っています。まじでアプリは一番使いやすい!

PCツールはブラウザ・アプリのどちらも用意されています。

ストップ注文でチャンスを逃さない&リスク管理!まとめ

上記で紹介した「ストップ注文の効果的な使い方」を実践すると、今後はストップ注文の使いどころで悩まずに済み、リスク管理をしながら安全にFXができるようになります。

最後にもう一度、内容を確認しましょう。

- ストップ注文とは現在のレートより不利なレートでの注文を予約できる逆指値注文のこと

- ストップ注文はエントリー・決済どちらでも活躍してくれる

- ストップロスは資産の2%ラインに設定しよう

相場はいつ急変するか判らないので、ストップ注文を使って大切な資金を守ってくださいね。

一番売れてる月刊マネー誌ザイが作った「FX」入門 (編)ザイFX!編集部×羊飼い

ストップ注文に関するQ&A