突然ですが、損失を出す原因の9割は資金管理ができていないからって知っていましたか?

みなさん、こんにちは。

FXの歩き方編集部の河野です。

「資金管理ってたま~に聞くけど、詳しく考えたことないや。」って方も多いのでは?

実は、私もつい最近までそうでした。

とりあえず稼いでる人の手法マネすればいっか!って感じだったんですが、資金管理を理解するとその考えを改めるようになりました。

結果、損切りをためらうことがなくなったのです。

また、資金管理さえできていれば勝率が低くても資金を増加させさせられるとわかりました。

とくにFX初心者の方は

FXの資金管理ってなにすればいいの?

資金管理とリスク管理はなにが違うの?

手法と資金管理はどっちの方が重要?

という疑問もあるのではないでしょうか。

そこで今回の記事では、なぜ資金管理が大切なのか、なぜ資金管理だけで利益を出せるのか、資金管理の基礎知識とともに解説していきたいと思います。

この記事を読み終わった時、最適なレバレッジ、ポジション量、利確幅、損失幅が明確になり、損切に対する不安やためらいが消えていれば幸いです。

- 勝てない原因はトレード手法ではなかったFXで勝つための資金管理の技術 損失を最小化し、利益を最大化するための行動理論(著:伊藤彰洋、鹿子木健)

- 投資苑2 トレーディングルームにようこそ(著:アレキサンダー・エルダー)

- 一般社団法人金融先物取引業協会HP

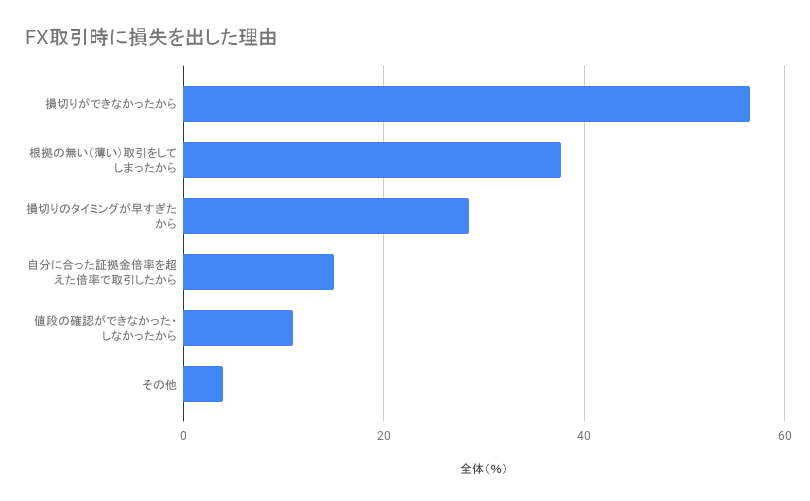

FXで失敗する9割の原因はトレーダー要因

こちらは、金融先物取引業協会HPが2018年にFXトレーダー1,000人に対して行ったアンケートの結果です。

- 損切ができなかった 56.5%

- 根拠の無い(薄い)取引をしてしまったから 37.7%

- 損切りのタイミングが早すぎたから 28.5%

- 自分に合った証拠金倍率を超えた倍率で取引したから 15.0%

- 値段の確認ができなかった・しなかったから 11.0%

- その他 4.0%

参照元:外国為替証拠金取引の取引顧客における金融リテラシーに関する実態調査

驚くことに、半数以上の人が「損切ができなかった」と回答しています。

また、その他の回答もトレーダー側に問題があったとするものばかりです。

この結果から、トレーダーが取引をコントロールできないことが損失につながるとわかります。

でも、これって結局感情のコントロールなんじゃないの?

いいや、違うぞ。

これらの損失原因は全て資金管理で解決できるんだ。

FXの資金管理とは?

それではまず、FXの資金管理についてシンプルに考えてみましょう。

FXは証拠金やレバレッジなど、慣れない人には計算が少し複雑に感じると思う。

そこで、シンプルに八百屋さんで考えてみよう。

八百屋は鮮度が命!毎日野菜を仕入れます。

同じ野菜を毎日仕入れていても、野菜の仕入れ額は毎日変動します。

販売価格を毎日同じにしていると、利益が少ない日もあれば多い日もあります。

| 月 | 火 | 水 | 木 | 金 | 土 | 日 | |

|---|---|---|---|---|---|---|---|

| 仕入れ額 | 1000 | 1100 | 900 | 1000 | 1000 | 900 | 1100 |

| 販売額 | 1000 | 1000 | 1000 | 1000 | 1000 | 1000 | 1000 |

| 利益額 | 0 | -100 | 100 | 0 | 0 | 100 | -100 |

| 利益率 | 0% | -10% | 10% | 0% | 0% | 10% | -10% |

つまり、仕入れ額に応じて利益額が変動してしまうのです。

また、毎日確実に全部売れれば良いですが、売れ残ったり全く売れない日もあるでしょう。

無計画に仕入れる数や販売価格を決めていては、安定した利益を出すことはおろか、赤字になることは必須です。

こんなの、小学生にお店を任せてるのと変わらないわ。

そう、月の売上をトータルで黒字にするためには、売れ残ることを見越して、仕入れる数や販売価格を調整する必要があるのです。

勘の良い奴なら、すでに気づいてるかもしれんが、八百屋さんでいう仕入れる数がポジション量で、販売価格が利確pips、売れ残りが損失pipsだ。

FXも八百屋さんと同じです。

キャベツを通貨に置き換えただけ。

「どれぐらい仕入れるのか」「いくらで売るのか」を利益視点で見ることが資金管理なのです。

資金管理の4大要素

資金管理において重要であり、コントロールしなればならない4つの要素について解説したいと思います。

この4大要素さえおさえれば、資金管理は楽勝です!

- 許容リスク

- 勝率

- ストップロス

- 損益の比率

許容リスク

許容リスクとは、資金(証拠金)に対してどれだけの損失額をOKとするかということです。

あらかじめ、損失金額に限度を持たせておけば適正なポジションサイズ(取引量)を決めて取引ができるからです。

実際のトレードでは、レバレッジでポジションサイズをコントロールできます。

勝率

みんな、自分のトレードの勝率を把握しているか?

1日の勝率・月間の勝率・年間の勝率を出し、月間の勝率が年間の勝率に近いと安定しているといえるでしょう。

1日の勝率にはブレがあるので、深く気にしなくても大丈夫です。

勝率が安定しないということは、相場に対して新規注文・決済注文の判断基準が明確でないということです。

実際のトレードでは、テクニカルや手法を用いて取引判断を明確にし、勝率を一定以上に保つことができます。

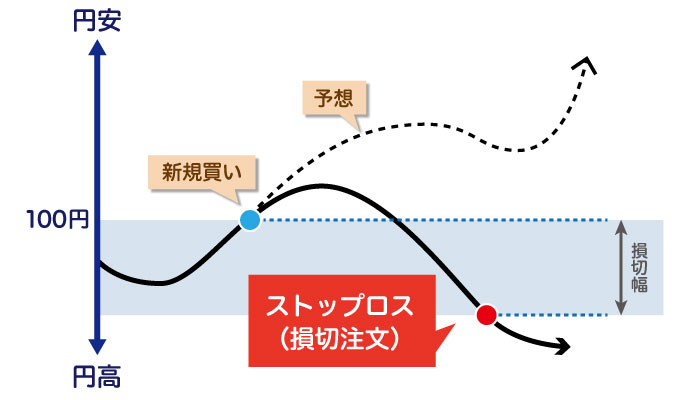

ストップロス

ストップロス、つまり損切りです。

資金管理においてストップロスは、損失を限定してくれる重要な役割を持っています。

実際のトレードでは、逆指値注文 を入れることで解決できます。

損益の比率

損益の比率とは、読んで字のごとく損失と利益の比率で、リスクリワードとも言われます。

例えば、損失1万円、利益1万円を見越した取引をする場合。

『損失:利益=1万円:1万円』は、『損益比率=1:1』となります。

破産しない自分に合った損益比率の計算は記事後半で解説します。

【4ステップ】資金管理をコントロールする方法

ここからは、この4大要素をどのように資金管理で活用するのか順に解説しよう。

ステップ①勝率から自分に最適な損益比率を決める

まず最初に、最適な勝率と損益比率を確認していきましょう。

ここでいう「最適」とは、リスクが少なく全資産を脅かすことのない数値を指します。

勝率が一定でないという人は使うテクニカル分析が定まっていないのではないでしょうか。

自身のテクニカル判断を明確にするところから始めましょう。

勝率がだいたい定まっているという方は、損益率との関係の確認です。

たとえて説明したほうがわかりやすいと思うので、いくつかの例を使って解説しよう。

損益比率が1:1で、勝率50%のとき

10回取引をしたとします。

勝率は50%なので、5回勝って5回負けることになります。

1回の損失を1万円とすると、損失は5万円、利益も5万円です。

損益比率が1:1の場合は、1回損失を出してしまうと次の取引で必ず利益を出して取り返さなくてはなりません。

つまり、常に勝率50%以上を維持しなければ利益増加は不可能です。

これでは、負けが続くと資産もメンタルもどんどん削られてしまいますね。

損益比率が1:2、勝率50%のとき

10回取引をしたとします。

こちらも勝率は50%なので、5回勝って5回負けることになります。

1回の損失を1万円とすると、損失は5万円、利益は10万円です。

損益比率が1:2の場合、2回損失を出しても1回の利益で取り返すことができます。

つまり、勝率33.4%以上であれば、利益を積み上げることが可能なのです。

このように、勝率に合わせた損益比率で損切と利確を繰り返せば資産は自然と増えていきます。

ただし、いくら勝率が高くても損益比率1:1以上を狙うことが利益を伸ばすうえで最も重要です。

損益比率で迷っている方のために、バルサラの確率表を紹介しよう。

バルサラの破産確率表

バルサラの破産確率表とは、勝率と損益率から数学者が割り出した破産確率です。

- 損益率=平均利益pips÷平均損失pips

- 勝率=勝ちトレードの回数÷総トレード回数

この表の見方は、損益率1.5で勝率50%のとき、破産する確率は3.7%であることを示します。

自身の勝率や損益比率が適正かなど、指標にしてください。

最適な損益比率の計算

利益を出し続けるためには次のような損益比率と勝率が必要でした。

- 損益比率が1:1なら、勝率は50%以上

- 損益比率が1:2なら、勝率は33.4%以上

つまり、あなたの勝率によって最低損益比率は自動的に決まるのです。

では、私の勝率が常に40%以上だったとしましょう。

最低損益比率はいくつになるでしょうか?

損益率=1÷40%-1=1.5

つまり、最低でも損益比率=1:1.5でトレードを続ければ、利益は増加し続けます。

ステップ②損切2%ルールで損失を決める

損切り2%ルールとは、4大要素のうちの一つ「リスク許容」を限定するもので、最大損失額を証拠金の2%に収めるというシンプルなルールです。

2%ルールは有名投資本「投資苑2」で紹介されたルールで、優れたトレーダーは損失を少なくとも2%以内で収めている事実が由来します。

また、書籍内で2%ルールは「サメ防止」とたとえられ、ここでいう「サメ」は「相場の急変」を示しています。

つまり、2%ルールは短期間での損失額を限定させる役割を持っているといえるのです。

例えば、あなたが2%ルールで投資するなら

証拠金100万円で1ポジションを持ったとします。

このポジションでの含み損が2万円に達したときが、損切をするタイミングです。

また、同時に3ポジションを持つ場合は、3ポジションの合計含み損が2万円になった時が、3ポジションとも損切するタイミングです。

なるほど、分かりやすいね!

ステップ③ポジションサイズを決める

ポジションサイズとは、必要証拠金の大きさです。

最適なポジションサイズは、次の計算式で求めることができます。

ポジションサイズ=リスク許容額÷リスク許容幅(pips)

リスク許容額は、2%ルールを適用するのなら証拠金の2%がリスク許容額です。

リスク許容幅は、損益比率に応じた損失幅で、見込み利確幅から逆算することができます。

例えば、あなたが米ドル円の取引ポジションサイズを決めるなら

証拠金100万円で1ドル=100円を1ポジション保有するとしましょう。

リスク許容額は2%ルールに従って、100万×2%=2万円です。

リスク許容幅は、100.00円で買いポジションをもったときの損益比率(1:1.5)に当てはめると、利益150pipsを見込むと損失幅は100pipsです。

これを、計算式に当てはめると

2万円÷1円(100pips)=20000通貨

最大ポジションサイズは20,000通貨ということになります。

ステップ④見込みのあるトレードなのか判断する

ここまでトレード内容が決まってくれば、後は再度トレード相場が期待できるものか確認します。

つまり、相場へエントリーするかどうかを選択するということです。

この選択は、テクニカル分析やファンダメンタルズ分析を元に行いましょう。

お前が社長で新事業をスタートさせるとき、計画をたて検討してから始めるだろ?

FXでもそれと同じことをするのが重要なんだ。

よくある間違った資金管理の認識

次に、資金管理を怠ってしまう原因にもなる間違った認識について説明します。

資金管理しなくても困らない

「勝っていれば資金管理は必要ない」と言う人がたまにいますが、結論からいうと、資金管理しないと困ります。

なぜなら、取引ルールを決める指針となるのが資金管理だからです。

資金管理をしていれば、レバレッジをいくつにするか、損切ラインをどこに置くかを証拠金や損益比率から逆算して決めることができます。

資金管理をしない=取引ルールが決まらない=ギャンブルのような取引といえるのです。

プロのFXトレーダーでさえ資金管理が敗因であると言っている。

勝率が高ければ大丈夫?

でも、勝率が高ければ関係なくない?

いいえ、関係あります。

いくら勝率が高くても、1度の損失額が利益を上回ってしまっては意味がありません。

例えば、資金管理ができていないと、5回中4回のトレードで利益を出しても、たった1回ののトレードで損失を出してしまいます。

しかし、資金管理ができていれば、そのような事態を防げるのです。

ストップロスは損失ではない

「ストップロス(損切り)=損失」は事実です。

しかし、ストップロスはトレードをコントロールする上で非常に有益で、必要不可欠な要素です。

ストップロスをしないということは、闇雲にトレードを続けることになります。

これでは、資金管理が成り立ちません。

ストップロスを行うことで、不必要な損失増加を防ぐことができ、次の相場展開へいち早く準備をすることができます。

資金管理は、損益比率と勝率から利益を増大させるための戦略なのです。

一時的な損失を恐れず、長期的な目線でコツコツ損切りしてドカンと儲けるといったイメージを持ってください。

資金管理でのストップロスは、必要経費と考えましょう。

資金管理は、コツコツ損切りしてドカンと勝つための手法

資金管理のメリットって?

資金管理のメリットは、取引をコントロールできることです。

資金管理でコントロールできるのは、主にトレーダー要因です。

トレーダー要因をコントロールすれば、損失額と同時に利益額もコントロールすることができます。

相場要因とトレーダー要因

FX取引を左右する要因は、相場要因とトレーダー要因に分類できます。

相場要因である相場心理や経済指標の結果は、テクニカル分析・ファンダメンタルズ分析で補うことができます。

そして、私たちトレーダーは分析結果をもとに相場を選択します。

トレーダー要因とは、売買判断やポジションサイズ、レバレッジ、平均コスト、損切りなどです。

もっというと、取引の時にトレーダーの意思で決定することができる要素全てであり、資金管理に不可欠な要素です。

「トレーダー要因と相場の選択をコントロールする」とは、「損益のボラティリティをコントロールする」と言い換えることができます。

つまり、損失額と同時に利益額もコントロールできるのが資金管理なんです。

手法と資金管理どっちが大切?

結論から言うと、どちらも大切です。

もっと言うと、どちらかが欠けているトレードはギャンブルと同じです。

なぜなら、手法は勝率を決める要素ですが、勝率だけ高くても利益を増やすことはできないからです。

確かに、テクニカルの使い方やエントリーのタイミングって様々だし、稼いでる人が使っている手法って知りたいですよね。

しかし残念なことに、ネットで紹介されている手法は資金管理の側面が抜けているものがほとんどです。

××でエントリーして、テクニカルがここを指したら○○でイグジットする。

こんな風に書かれている手法は数えきれないほど存在しています。

しかし、実際に手法通りトレードすると大切なことに気づくはず。

レバレッジがどれぐらいで、損切ラインはどこなのか?を。

手法を調べるときは、その手法にあった資金管理をどのように行えばいいかまで、調べましょう。

もしくは、FXの歩き方でオススメする資金管理方法を参考にしてみてくださいね!

資金管理が行いやすいFX口座【無料ツール】

資金管理が行いやすいFX口座を一つ紹介させてください!

それがこちら、、、DMM FXです!

DMM FXでは独自の「取引通信簿」という機能を搭載していて、資金管理に必要な勝率や損益率を常に自動で計算してくれます。

取引結果をグラフ化!問題点を分析して改善できる「DMM FX」

| スプレッド | ||

|---|---|---|

| 米ドル/円(原則固定) 銭 | ユーロ/円(原則固定) 銭 | 豪ドル/円(原則固定) 銭 |

| スワップ | 最小取引単位 | キャッシュバック |

|---|---|---|

| 米ドル/円 円 | 通貨 | 円 |

- 全通貨最安水準のスプレッド!デイトレに最適

- トレード記録を自動で分析してくれる取引通信簿で実力UP

- 29種類の豊富なテクニカルツールでライバルに差をつけるプレミアチャート

全ての通貨ペアでスプレッドが業界最狭水準として有名で、デイトレやスキャルピングをするトレーダーに大人気です。

取引通信簿はトレードの損益や勝率、トレード内容を全てグラフ化してくれるので、FX初心者に特にオススメです。

取引通信簿で分析しながらトレードをできるので、大負けしにくく、コツコツ稼げるトレーダーになりやすいと言えます。

DMM FX取引通信簿の詳しい説明と、チャート上で損益率を表示させることができるツールについては以下の記事で解説しています。

初心者でも損益計算がしやすいFX口座

資金管理をしてくれるというわけではないのですが、個人的に損益表示がわかりやすいと思ったFX口座を紹介します!

それが、GMO外貨です。

GMO外貨の良いところは、期間集計の詳細がアプリからでもしっかり見れるところです。

他では期間中の損益がざっくりとしか表示されなかったり、わざわざダウンロードしなければならなかったりするからです!

低コスト!GMOインターネットグループのFX会社「GMO外貨」

| スプレッド | ||

|---|---|---|

| 米ドル/円(原則固定) 銭 | ユーロ/円(原則固定) 銭 | 豪ドル/円(原則固定) 銭 |

| スワップ | 最小取引単位 | キャッシュバック |

|---|---|---|

| 米ドル/円 円 | 通貨 | 円 |

- 取引通貨単位は「1000通貨」ドル円なら約5000円から取引OK

- 業界最狭水準のスプレッドを提供中!

- スマホアプリが使いやすい!

GMOインターネットグループのFX会社なので安心・安全!

また、チャート描画も使いやすく、オシレーター系指標にも描画ができる優れものです!

私も使っています。まじでアプリは一番使いやすい!

PCツールはブラウザ・アプリのどちらも用意されています。

FXの資金管理 まとめ

いかがでしたでしょうか?

FXの資金管理について、少しでも理解とやる気を出していただけていたら幸いです。

それでは、記事内容を振り返ってみましょう。

- 損失原因の9割はトレーダー要因

- 資金管理とは多くの人が気づかずスルーしてしまう、「FXで勝つための最短距離の手法」である

- 許容リスク、勝率、ストップロス、損益の比率をコントロールして、利益が積もるトレードを実現

- コツコツ損切り、ドカンと稼ぐのが資金管理

- 資産が増えると判っていれば、損切にためらいがなくなる

- 資金管理にはメリットしかない!

資金管理、最初は計算がややこしくて頭がこんがらがりますよね。

分かります。

でも、これができるようになれば絶対にFXトレードの損にはなりません。

慣れるまでは、何度も何度も反復して覚えてくださいね。

最後にこの記事の参考にした書籍2冊を紹介します。

資金管理の勉強にオススメの書籍

最後までお読みいただきありがとうございました(^^)/

FXの資金管理に関するQ&A

- FXの資金管理ってどんな意味ですか?

-

FXの資金管理は、取引におけるトレーダー要因を全て管理することです。

トレーダー要因とは、証拠金額やレバレッジなど取引に必要な要素全てです。

資金管理ができれば、損失額も利益額もコントロールすることが可能です。

⇒詳しい資金管理の方法は「【4ステップ】資金管理をコントロールする方法」で解説しています。

- 損切り2%ルールって何ですか?

-

含み損が資産の2%に達したら損切するというシンプルなルールです。

FXに限らず、世界中の投資家が導入する損切ルールで、投資苑などの書籍の中で一時的な損失を限定する手段として紹介されています。

⇒詳しくは「損切2%ルールで最大損失額を決める」で解説しています。

- FXにおいて、手法と資金管理はどちらが重要ですか?

-

どちらも重要です。

資金管理には勝率が深くかかわってきますが、勝率を安定させるには手法が重要になります。

また、良い手法で勝率が高くても資金管理ができていなければ、利益を拡大させるのは難しいからです。

⇒詳しくは「手法と資金管理どってが大切?」で解説しています。