信託保全の仕組みが知りたい

そもそもFX会社って倒産するの?

自己資本規制比率が高いFX会社を探している

この記事を読むと、上記の疑問や悩みを解決できます。

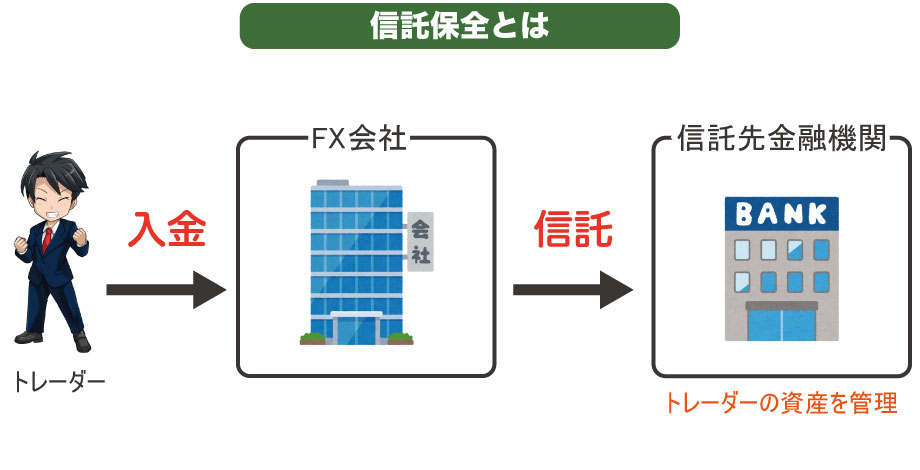

信託保全は、FX会社が倒産してもトレーダーの証拠金が返還される仕組みです。

ただし、場合によっては100%返還されるわけではありません。

そこでこの記事では、信託保全の仕組みを注意点と合わせて解説するとともに、信託保全に関する疑問にお答えします。

それでは最初に信託保全の仕組みについて解説しましょう。

FXの信託保全とは?

信託保全とはFX会社が顧客から預かった資産を自己資本と区分して、外部の金融機関に預けて保全する仕組みです。

この仕組みにより、万が一FX会社が倒産しても、顧客の資産は委託先の金融機関から全額返還されます。

信託保全は投資家保護の観点から、金融商品取引法などでFX会社に義務付けられています。

FX会社が倒産するケースはあるのか?

過去にFX会社が倒産したケースはあります!

2007年10月には札幌FX、同年11月にはアルファーFX、2008年3月には日本ファースト証券が倒産しました。

また、倒産ではありませんが2008年9月にはトレイダーズFXがFX事業停止、2011年11月には121証券が自己資本規制比率100%を下回ったとして行政処分を受けています。

最近では2015年のスイスフランショックで、欧州のFX大手アルパリ社が破綻し、関連会社であるアルパリジャパンが取引停止に陥りました。

万が一倒産しても、信託保全を行っているFX会社なら安心ですね。

信託保全の仕組み!GMOクリック証券の場合

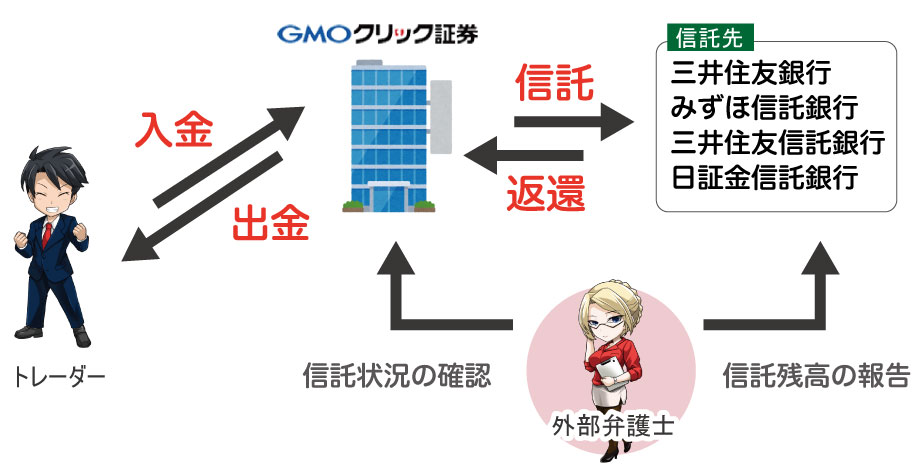

ここではGMOクリック証券の信託保全を例に、その仕組みをご紹介します。

GMOクリック証券では、三井住友銀行・みずほ信託銀行・三井住友信託銀行・日証金信託銀行と顧客区分管理委託契約を締結しています。

つまり、上記銀行にトレーダー資産の管理を委託しているということですね。

これにより、GMOクリック証券に預けている証拠金は、信託口座にて区分管理されています。

また、GMOクリック証券の信託保全は、受益者代理人として社外の弁護士を選定しています。

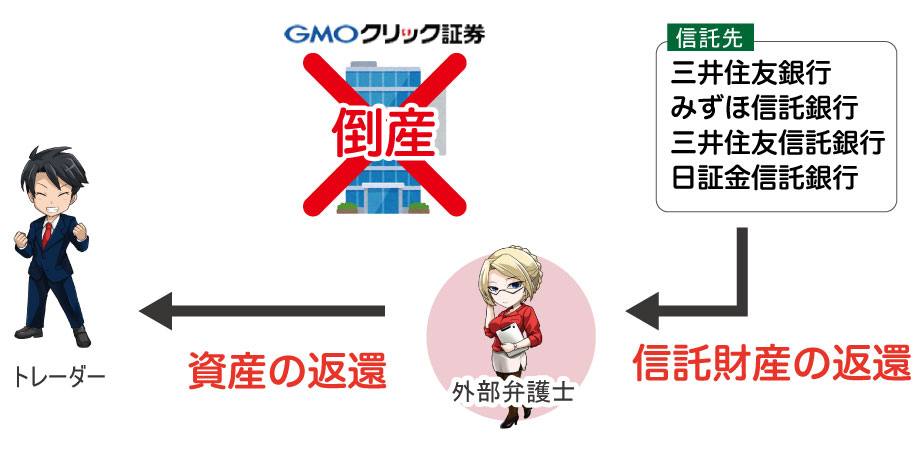

もしGMOクリック証券が破綻してしまった場合は、この弁護士を通して、顧客の資産を直接返還されるようになっています。

さらに、GMOクリック証券では、内部管理担当役員により、日々の保全金額の照合等、資産の信託状況の監督を行っています。

信託財産が信託保全対象額より少なかった場合には、信託口座へ資金を追加することになっています。

つまり、いつでも保全対象額が全額返還できるように努めているということですね。

信託保全【3つの種類】

冒頭でも触れたように、信託保全には資金の全額が返ってくるもの、資金の一部が返ってくるものがあります。

日本では、国内FX会社は全額が保全される体制をとっています。

完全信託保全(全額信託保全)

顧客の資産を完全に金融機関の信託口座に預け、分別管理するのが完全信託保全です。

証拠金から決済損益、評価損益及びスワップポイントを加減算した全額が保全対象となります。

現在は法律により義務付けられたことから、国内FX会社のすべてが完全信託保全です。

一部信託保全

一部信託保全のFX会社では、顧客の資産の一部を信託銀行に預けて残りをFX会社で管理します。

補償対象が一部なので、万が一のときに全額返還してもらえません。

日本では認められていないため、海外FXに多く、FX会社の定める上限金額までが補償されます。

分別管理(分別保管)

分別管理とは、FX会社がトレーダーの資産と自社資金を別々に管理することです。

分別管理されてるなら安心だね!

いいや!そんなことはない!

ただ分別管理しているだけだと、FX会社が破綻したときトレーダーの資産も差し押さえられます。

なぜなら、管理口座は分けていてもFX会社の名義で管理されるからです。

海外FX会社では分別管理だけのところが多いので要注意です!

日次信託と週次信託の違い

さらに、信託保全は日次信託と週次信託に分けられます。

違いは、信託残高を更新するタイミングです。

日次信託

日次信託では、信託残高の更新が毎日行われます。

FXでは相場が常に動き続けているので、口座に反映される額も変わってきます。

つまり、信託残高の更新時期は短ければ短いほど良いわけです。

週次信託

日次信託とは違い、信託残高は週に1回の更新です。

更新から更新までの1週間、その間の利益などは保全対象に含まれないことになります。

つまり、もしその1週間の間にFX会社が破綻してしまったとしたら保全されないということですね。

これを補うメリットがない限り、週次信託よりも日次信託を選ぶようにすると良いでしょう。

日次信託の方がオススメ

資金管理を徹底したいのなら、日次信託の方がオススメです。

信託残高の更新は毎日行われるので、常にリアルタイムで信託残高が反映されます。

スワップ目的の長期保有や、数週間単位でのスイングトレードをする人なら週次信託でもOKです!

きちんと自分の資産の全額を保護するためにも、日次信託のFX会社を選ぶことをオススメします。

国内FX会社のほとんどが日次信託

現在では国内FX会社のほとんどが日次信託となっています。

完全信託保全と合わせて、日次信託で細く信託残高が更新されることから、国内FX会社は非常に安全性が高いといえます。

国内FX会社は、かなり安全な信託保全のシステムになっているんだね。

しかも今では、顧客の資金が直接信託先の口座に入金されて、即時に信託保全されるサービスを提供しているFX会社もあるわ。

通常、一般的な信託保全では、入金から信託保全完了までに、少しタイムラグがあるのよ。

でも即時信託保全だと、これが全く無くなるのよ!

信託保全に関する3つの注意点

信託保全には注意すべき点が3つあります。

- 倒産時は保有ポジションが強制決済される

- 海外のFX会社には信託保全がない

- 100%返還されるとは限らない

順を追って解説しますね。

①ポジションは強制的に決済される

1つ目は、FX会社が倒産時に保有しているポジションはすべて決済される点です。

つまり、ポジションの含み損益や未決済のスワップポイントが反映された後の金額が返還されるんですね。

ちなみに返金までにどのくらいの時間がかかるかはケースバイケースで、FX会社も公表していません。

②海外FXには信託保全がない

信託保全は国内業者にしかありません。

海外業者で信託保全に似た制度を持つところがあるものの、資産が全額保証される海外業者はないです。

倒産して資産を失うリスクがあるので、安全な資産運用をするなら国内業者をおすすめします。

③100%返還されるとは限らない

国内業者であっても、信託保全で必ず資産が返還されるとは限りません。

理由は、一定の要因は信託保全の免責事由とされているからです。

一定の要因とは、システム障害や天変地異などです。

災害でFX会社のシステムが焼失してデータが消えてしまった場合は返還されない可能性があります。

信託保全範囲をチェックしよう!

完全信託保全を選んでも全額返還されない場合があります。

「完全信託保全を選んでさえいれば全額保証される」と思っている方、もう少し詳しく見てみよう!

完全信託保全には保全範囲が2種類あります。

証拠金のみを全額保全

一つ目は、証拠金のみが保全対象とされるケースです。

この場合、ポジションの評価損益や決済前のスワップポイントは対象外となります。

保護が一部に限られてしまっているので、全ての金額が戻ってくるとは限らないということです。

含み益が出ていたとしても、その分はもらえないので損をしてしまう感じがしますね。

評価損益やスワップポイントを含めた全額を保全

二つ目は、全てのトレーダー資産が保全対象とされるケースです。

この場合、未確定ポジションの損益やスワップポイントも保全対象に含まれます。

証拠金を含めた全ての金額を保全してくれるので、こちらの方が安心して利用できます。

完全信託保全といっても、FX会社によって保全範囲が違うんだね~

せっかくなら含み益やスワップポイントも守ってほしいわね!

もし、信託保全先が潰れてしまったら?

FX会社が潰れたときは資金が帰ってくるのは分かったけれど、FX会社じゃなくて信託保全先が潰れてしまったらどうなるの?

信託保全先である銀行が破綻してしまった場合でも、顧客の資産は全額保護されます。

なぜなら、信託法という法律により顧客の資産は守られているからです。

信託法で資産保全は確約

信託法28条によると、信託銀行に信託された資産は信託銀行の資産とは切り離して管理することが義務付けられています。

そのため、信託銀行が破綻してしまっても、信託銀行内に預けられている信託財産は差し押さえられません。

つまり信託法により、顧客の資産保全は確約されているのです。

信託銀行が破綻すると日本の金融システムが大混乱

そもそも国内の信託財産は、投資信託や年金関連が大半を占めておりFXはそのごく一部です。

信託銀行が破綻となると、日本の金融システムが大混乱となり、国家問題にまで発展してしまいます。

そのため、もし信託銀行が破綻してしまいそうになったら国が何らかの対策を行うでしょう。

FX会社の倒産もそうですが、信託銀行の倒産はかなり考えにくいので安心してください。

そうそう!

信託保全先が潰れた場合はどうなるのか、気になってたんだ~!

この場合もちゃんと資金が安全に保護されるなんて、国内のFXは優秀だなぁ。

こちらも法律によりちゃんと守られているわね。

ここまできちんと資金が管理されるのなら、あとは自己管理を徹底すれば安心・安全にFXを行えるわ!

FX会社の自己資本規制比率とは?

FX会社の安全性を確認する指標として、自己資本規制比率があります。

自己資本規制比率とは、財務健全性を測る指標としてFX会社が公表している数値です。

固定化されていない自己資本の金額÷リスク相当額×100%

自己資本規制比率が高いほど財務健全性が高く倒産しにくいと判断できます。

簡単に言うと保有資産の価格変動や、その他の理由により発生するリスクに対して、どれくらいの余力を有しているのかを示す数値ということです。

ちなみに金融商品取引法により、FX会社はこの比率120%以上を維持する決まりになっています。

金融庁により義務付けられていること

FX会社は自己資本規制比率について金融庁により下記のことを義務付けられています。

- 140%を下回った場合には金融庁への届出が必要

- 120%を下回った場合には業務改善

- 100%を下回ると3か月以下の業務停止もしくは登録取り消し

なお金融先物取引法では、金融先物取引業者に自己資本規制比率を120%以上に維持することを義務付けています。

FX会社のホームページで自己資本規制比率は確認できるわよ。

口座開設をする前にチェックしておくと良いわね。

国内FXの自己資本規制比率を比較!

(2024年10月末時点)

| FX会社名 | 自己資本規制比率 | 資本金 | 信託保全 | 上場 | 公式サイト |

|---|---|---|---|---|---|

| % | 119億45万円 | 日証金信託銀行 三井信託銀行 第一勧業富士信託銀行 | 東証1部 | 詳細 | |

| % | 98億円 | 日証金信託銀行 SMBC信託銀行 SBIクリアリング信託株式会社 | 非上場 | 詳細 | |

| % | 43億4666万円 | 三井住友銀行 みずほ信託銀行 三井住友信託銀行 日証金信託銀行 | 東証1部 | 詳細 | |

| % | 9億6000万円 | 三井住友銀行 SBIクリアリング信託株式会社 | 東証1部 | 詳細 | |

| % | 4億9000万円 | 三井住友銀行 みずほ信託銀行 SBIクリアリング信託株式会社 | 非上場 | 詳細 | |

| % | 23億2400万円 | 三菱UFJ信託銀行 | JASDAQ | 詳細 | |

| % | 23億2428万円 | 三菱UFJ信託銀行 SBIクリアリング信託株式会社 | JASDAQ | 詳細 | |

| % | 31億円 | 三井住友銀行 みずほ信託銀行 | 東証1部 | 詳細 | |

| % (2024年6月末現在) | 7億7850万円 (2021年3月末現在) | 三井住友銀行 みずほ信託銀行 あおぞら信託銀行 SBIクリアリング信託株式会社 | 非上場 | 詳細 | |

| % (2023年10月末) | 3億円 | 三井住友銀行 みずほ信託銀行 | 非上場 | 詳細 | |

| % | 9億4362万円 | 三井住友銀行 | JASDAQ | 詳細 | |

| % | 3億円 | 三井住友銀行 | 非上場 | 詳細 | |

| % | 3億1700万円 | 三井住友銀行 | 非上場 | 詳細 | |

| % | 1億円 | 日証金信託銀行 | 非上場 | 詳細 | |

| 735.9% | 59億6508万円 | 三井住友銀行 | JASDAQ | 詳細 |

これを見てもわかる通り、外為どっとコムやMATRIX TRADERなどは自己資本規制比率が1000%を超えておりダントツです。

また、松井証券やGMOクリック証券は信託先が4社もあり、安心できますね。

信託保全に関するQ&A

信託保全に関してよくある質問に4つお答えします。

- 外貨預金や株式投資にはないの?

- 手数料は取られるの?

- 信託先はどこ?

- 自己資本規制比率って何?

当てはまるものがあれば参考にしてくださいね!

Q1.外貨預金や株式投資にはないの?

外貨預金には信託保全の仕組みがありません。

さらに、外貨預金は預金保険制度の対象外なので、預けていた銀行が倒産すると預金は一切返ってきません。

株式投資には信託保全に似た制度があります。

ただし、保護の対象となるのは現物取引だけで信用取引や先物取引は保護の対象外です。

また、証券会社が顧客の資産を補填しきれない場合、日本投資家保護基金1人当たり1,000万円を上限に保証されます。

Q2.手数料は取られるの?

信託保全されることで直接手数料を取られることはありません。

FX会社は信託先の金融機関にある程度の信託手数料を支払っていて、そのコストを回収するためにトレーダーへスプレッドや取引手数料をかけています。

つまり、普段から信託保全の手数料が間接的に取られているのです。

Q3.信託先はどこ?

信託先はFX会社によって異なりますが、多いのは信託系の銀行です。

一例を挙げると、松井証券は日証金信託銀行、三井信託銀行、第一勧業富士信託銀行に。

外為オンラインは三井住友銀行とみずほ信託銀行に信託しています。

他のFX会社も三井住友信託銀行やSMBC信託銀行、日証金信託銀行が多いですね。

FX初心者にオススメのFX会社3選

低コスト・使いやすさ抜群!デイトレに最適「GMOクリック証券」

| スプレッド | ||

|---|---|---|

| 米ドル/円(原則固定) 銭 | ユーロ/円(原則固定) 銭 | 豪ドル/円(原則固定) 銭 |

| スワップ | 最小取引単位 | キャッシュバック |

|---|---|---|

| 米ドル/円 円 | 通貨 | 円 |

- 米ドル円銭(原則固定)!全通貨ペア業界最小水準のスプレッド

- スマホ・PCのどちらも使いやすさ抜群の高性能な取引ツール

- 1クリックで即時注文できるスピード注文があるからチャンスを逃さない!

業界最小水準のスプレッドに各種手数料無料。低コストで取引できるため、取引回数が多くても安心。

取引ツールはスマホ・PCのどちらも使いやすく操作に迷いにくいため、スムーズに取引ができます。

スピード注文機能は迅速な売買ができるのでデイトレードには持ってこいのツールです!

業界最小!1通貨(ドル/円なら6円)から取引可能「松井証券」

| スプレッド | ||

|---|---|---|

| 米ドル/円(原則固定) 銭 (※1,000通貨までの注文の場合) | ユーロ/円(原則固定) 銭 (※1万通貨までの注文の場合) | 豪ドル(原則固定) 銭 (※1万通貨までの注文の場合) |

| スワップ | 最小取引単位 | キャッシュバック |

|---|---|---|

| 米ドル/円 円 | 通貨 | 円 |

- 業界最小!1通貨単位(ドル/円なら6円)から取引OK

- 手数料無料で少額でも低コスト取引が可能!

- もちろんスプレッドは業界最挟水準で提供中!

創業100年の総合ネット証券会社「松井証券」がついにFXを始めました!

1通貨単位からの取引ができるので、少額から始めたい人にはもってこいの口座です。

また、小ロット取引だと手数料が発生するFX会社が多い中、松井証券では一切手数料はかかりません。

レバレッジを「1倍」「5倍」「10倍」「25倍」の4つから選べるので、初心者でも資金管理がやりやすい!

低コスト!GMOインターネットグループのFX会社「GMO外貨」

| スプレッド | ||

|---|---|---|

| 米ドル/円(原則固定) 銭 | ユーロ/円(原則固定) 銭 | 豪ドル/円(原則固定) 銭 |

| スワップ | 最小取引単位 | キャッシュバック |

|---|---|---|

| 米ドル/円 円 | 通貨 | 円 |

- 取引通貨単位は「1000通貨」ドル円なら約5000円から取引OK

- 業界最狭水準のスプレッドを提供中!

- スマホアプリが使いやすい!

GMOインターネットグループのFX会社なので安心・安全!

また、チャート描画も使いやすく、オシレーター系指標にも描画ができる優れものです!

私も使っています。まじでアプリは一番使いやすい!

PCツールはブラウザ・アプリのどちらも用意されています。

信託保全の仕組みで安全にFXをしよう!まとめ

いかがでしたでしょうか?信託保全について皆さんの理解が深まったなら幸いです。

最後にもう一度、信託保全の要点を確認しましょう!

- 信託保全とはFX会社が倒産した時にトレーダーの資産が保障される仕組み

- 信託保全には例外があり、場合によっては100%返還されるとは限らない

- リスクを抑えるには自己資本規制比率が高いFX会社を使おう

資産が全額保証される点では、他の金融商品と比べてFXの安全性が圧倒的に高いと言えます。

とはいえ万が一FX会社が倒産すると、別の口座を作る手間がかかるので、なるべく自己資本規制比率が高いFX会社を使いましょう。

最後までお読み頂きありがとうございました!(^^)/