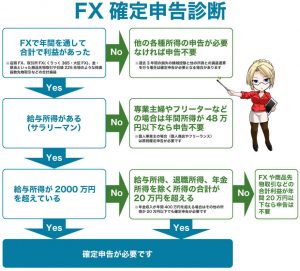

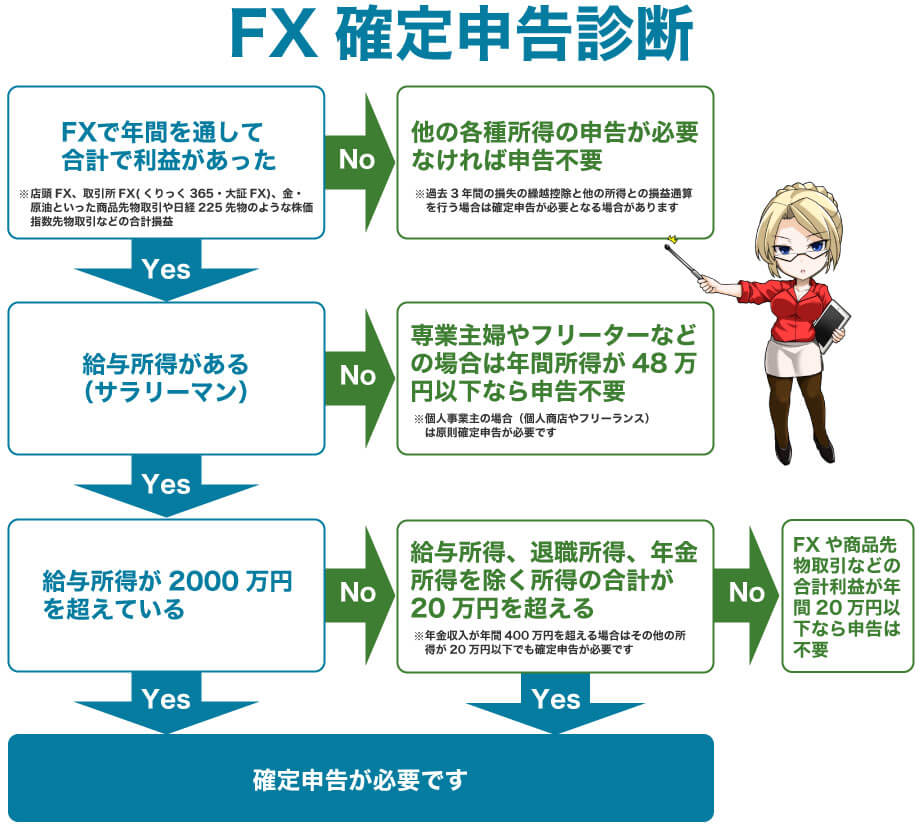

あなたはFXの税金を支払う必要がある?診断してみよう!

【確定申告診断】あなたは申告が必要?不要?

\利益がでたら事前にチェック/

「FXで利益が出た場合、税金はどうなるの?」

「利益が出たら税金払わないといけないの?」

「税金を払わなかったらどうなる?」

このような疑問を持っていませんか?

私も過去に色んなサイトを検索して調べましたが、サイトによって書いてあることがバラバラで中には明らかに間違った情報もありました。

この記事は税理士監修のもと、国税庁の情報を参考にして、FXの税金の申告方法、経費の正しい情報を載せています。

この記事を読めば、FXにかかる税金を少なくする節税方法と確定申告のやり方がわかります。

まずはFXにかかる税金の基本情報から見てみましょう。

今すぐ、税金の申告がしやすいFX口座を知りたい方はコチラ

FXで得た利益には税金がかかる

FXによる利益がある場合、自分で確定申告をして納税する必要があります。

なぜなら、株の特定口座と違って源泉徴収をされてないので、自分で申告して税金を納める必要があるからです。

FX会社から年間損益のデータは税務署にいってるので、脱税はすぐにばれるぞ!

確定申告が遅れてしまうと延滞税を請求される場合もあり、本来納めるべき税金よりも多い金額を支払うことなります。

FXで利益が出た場合は、必ず確定申告をしましょう!

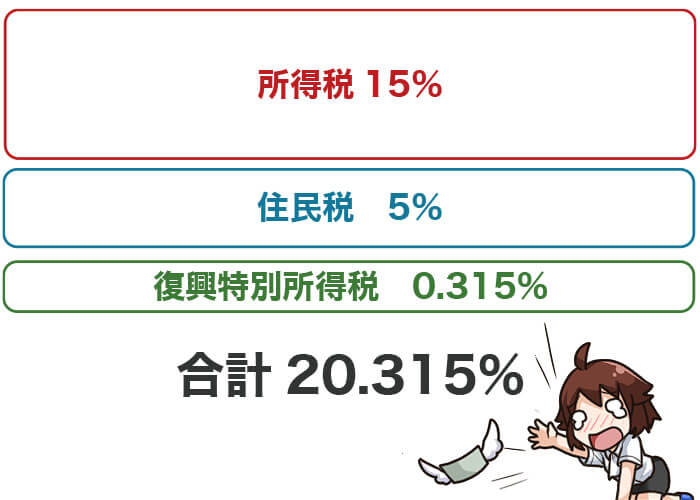

FXにかかる税率とその区分

税率は所得の金額にかかわらず一律20.315%!

先物取引やオプション、CFD(差金決済取引)などの合算金額に税金がかかります。

この先物取引にかかる雑所得等は申告分離課税なので、他の所得とは分離して税金を計算します。

そのためFXの利益の納税は、確定申告をする必要があります。

FXの税金の内訳

税率は20.315%ですが、この中には3つの税金が含まれています。

- 所得税:15%

- 住民税:5%

- 復興特別所得税:0.315%

これらを合算したものがFXの税金になりますが、給与所得とは違い源泉徴収の制度がありません。

そのため利益が出た場合は、原則として確定申告をする必要があります。

しかし、FXの税金は申告分離課税(20.315%固定)なので、累進課税の所得税(最高45%)+住民税10%の合計55%と比べるとかなり安く済むのが特徴です。

復興特別所得税は東日本大震災からの復興の財源とすることを目的に2013年1月1日〜2037年12月31日まで徴収されます。

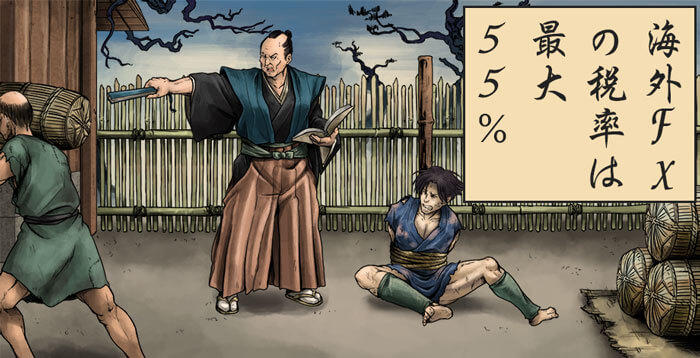

海外のFX会社の税率は最大55%

| 所得金額 | 税率(総合課税+住民税10%) | 控除額 |

|---|---|---|

| 195万円以下 | 15% | 0円 |

| 195万円超~330万円以下 | 20% | 97,500円 |

| 330万円超~695万円以下 | 30% | 427,500円 |

| 695万円超~900万円以下 | 33% | 636,000円 |

| 900万円超~1,800万円以下 | 43% | 1,536,000円 |

| 1,800万円超~4,000万円以下 | 50% | 2,796,000円 |

| 4,000万円超 | 55% | 4,796,000円 |

海外のFX会社を使っている場合は、利益は全て雑所得扱いになり、所得税45%+住民税10%の合計55%が最大税率です。

申告分離課税を使えないので、累進課税になり、高い税率が適用されます。

所得金額が増えれば増えるほど税率が上がり、納める税金も増えます。

日本のFX会社との損益通算、損失繰越もできないので、海外のFX会社は税制面で非常に不利です。

日本のFX会社なら20.315%だが、海外のFX会社を使うと最大55%の税金を取られるぞ!

日本のFX会社を使わないと大損する可能性が大きい。

FXで税金の対象となる利益とは?

FXで課税対象となるのは、為替差益とスワップポイントです。

為替とスワップポイントの損益を合算して、利益が出たら税金を支払う必要があります。

ただしスワップポイントについては、FX会社によって扱いが異なります。

具体的には決済するまでは課税対象にならない場合と、決済しなくても課税対象となる場合があるので注意が必要です。

それぞれのFX会社で、スワップポイントの未実現利益について調べてください。

為替差益

為替差益とは、為替レートが変動することで得られる利益です。

例えば1ドルが100円のときに米ドルを買ったとします。

その後しばらくして、1ドルの価値が120円まであがった場合、保有している米ドルを売ります。

そうすると20円の差額ができますが、これが為替差益です。

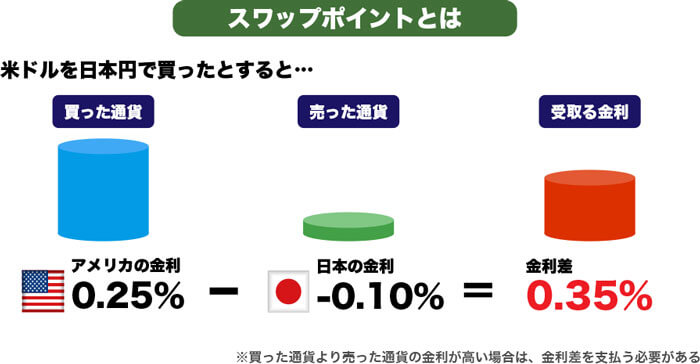

スワップポイント

スワップポイントとは、金利差により得られる利益のことです。

通貨にはそれぞれ異なった金利がつきますが、低金利通貨を売って高金利通貨を買うことで、毎日その金利差による利益を得られます。

例えば高金利通貨として米ドルを日本円(0.1%)で買った場合、18円~20円ほどのスワップポイントを毎日もらえます。

逆に米ドルで日本円を売ると、プラスだったスワップポイントがマイナスに転じるリスクがあるので注意が必要です。

マイナスのスワップポイントがつくと、毎日支払いになってしまいます。

含み損益には税金はかからない

ポジションを保有中で、まだ決済してない含み損益は課税対象とはなりません。

決済した利益や損失に対し、税金が課せられます。

しかし、FX会社によっては自動的に日々決済されて、新しいポジションが建てられるシステムを導入している場合もあります。

そうすると毎日、確定損益を計算しなければなりません。

スワップポイントは決済していなくても課税対象とするFX会社もあるため、利用しているFX会社のシステムや税金の概要をきちんと把握しておきましょう。

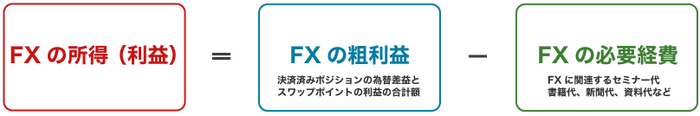

FXの税金の計算方法

税金の計算方法は、下記の通りです。

【(先物取引にかかる雑所得等の損益-経費)×20.315%=FXの納税額】

納税額を算出するためには、まず先物取引にかかる雑所得等のカテゴリに含まれる損益をすべて合算します。(FX以外やっていない人は、FXのみの損益でOK!)

そこからかかった経費を引き、税率をかければ納税額がわかります。

FXの経費として申告できるもの一覧

- 電話代、インターネット代(プロバイダー料金)

- 書籍代、新聞代、資料代(一般の新聞はNG。為替に関連する新聞)

- 筆記用具、消耗品、プリンター、インク代(100,000円未満の物品の取得費)

- FXに関連するセミナーの参加費用

- 交通費(電車、バス、タクシー)FXのセミナーなどに出席する為のもの

- 宿泊費

- 飲食代などの交際費

- 家賃や光熱費

- 借金の利息

- 取引手数料

- FXのソフト(EA:自動売買プログラム)・VPS(レンタルサーバー)

- パソコンのモニターや机代

- パソコン代金(減価償却費)

例えばFXの利益が50万円、先物取引の利益が50万円、CFDの損失が20万円で、経費の合計が10万円だった場合、

【(FX50万+先物取引50万-CFD20万-経費10万)×20.315%=納税額142,205円】となります。

経費の対象となるものは下記の記事を参考にしてください。

FXの損益通算の範囲。複数の投資の損益を合算できる

株の先物取引などの損益とFXの損益を合算して申告ができます。

店頭FX、取引所FX(くりっく365・大証FX)、金・原油といった商品先物取引や日経225先物のような株価指数先物取引なども対象です。

それらの金融商品ごとの損益を合算して、合計額で確定申告が必要かどうかを判断します。

FX以外の他の投資で損失が出た場合、それをFXの利益から先引くことができます。

| 店頭FX | 取引所FX | 店頭CFD | 株価指数 先物取引 (日経225先物など) | 商品先物取引 | 現物株式 投資信託 | |

|---|---|---|---|---|---|---|

| 損益の可否 | 〇 | 〇 | 〇 | 〇 | 〇 | × |

現物株や投資信託、NISAとは損益通算できない

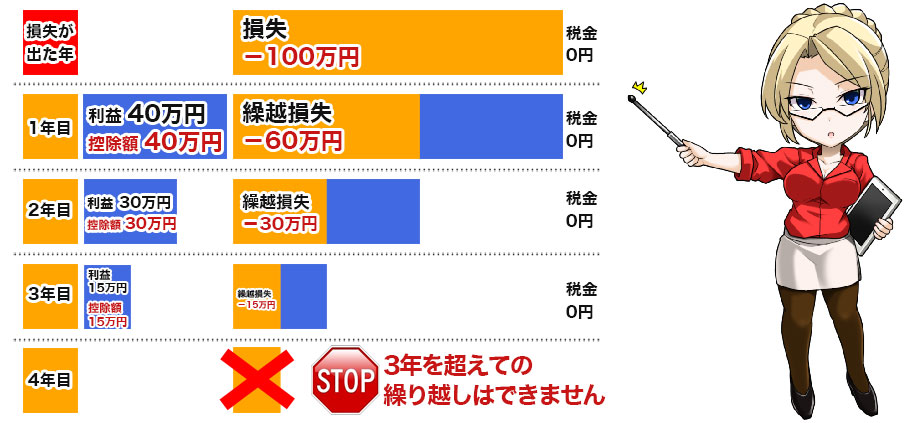

【お得】3年間の損失繰越控除で節税

店頭FXや取引所FX、先物取引などで発生した損失は、翌年以降3年間、店頭FXや取引所先物取引などの利益から控除できます。

翌年以降、利益が出ても以前の損失と相殺できるので、無駄な税金を払わなくて済みます。

損失が発生した年に確定申告をしないと翌年以降の損失の繰越控除が受けれないので注意!

損失が発生した年を含めて、その後、継続して確定申告を行なう必要があります。

FXの経費として申告できるもの一覧

- 電話代、インターネット代(プロバイダー料金)

- 書籍代、新聞代、資料代(一般の新聞はNG。為替に関連する新聞)

- 筆記用具、消耗品、プリンター、インク代(100,000円未満の物品の取得費)

- FXに関連するセミナーの参加費用

- 交通費(電車、バス、タクシー)FXのセミナーなどに出席する為のもの

- 宿泊費

- 飲食代などの交際費

- 家賃や光熱費

- 借金の利息

- 取引手数料

- FXのソフト(EA:自動売買プログラム)・VPS(レンタルサーバー)

- パソコンのモニターや机代

- パソコン代金(減価償却費)

FXの課税対象者

下記の人は確定申告の必要があります。

給与所得者の場合

- FXの所得(利益)20万円を超えた場合

- 給与所得および退職所得以外の所得(雑所得など)の合計金額が20万円を超えた場合

- 年間の給与所得が2,000万円を超えた場合

被扶養者の場合(専業主婦、収入が無い人)

年間所得額の合計が48万円を超えた場合

個人事業主の場合(個人商店やフリーランス)

個人事業主として事業所得がある場合

*FXのトレードを事業として行なっている場合は、FXの所得は事業所得、そうでない場合は雑所得です。

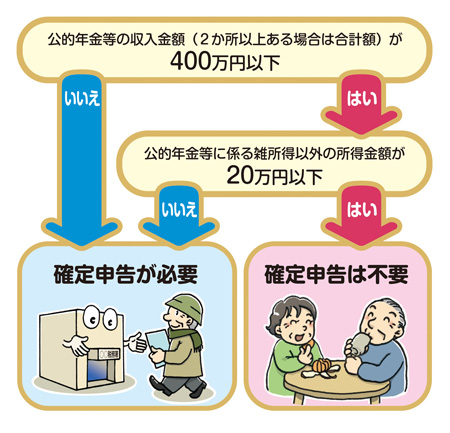

年金受給者

公的年金の収入が400万円を超える場合

公的年金以外の所得が20万円を超える場合

*公的年金等の支払いを受けている場合において、源泉徴収されている場合には、確定申告を行うことで、税金の還付を受けることができます。

引用元:政府広報オンライン

フローチャートで納税義務の有無を確認

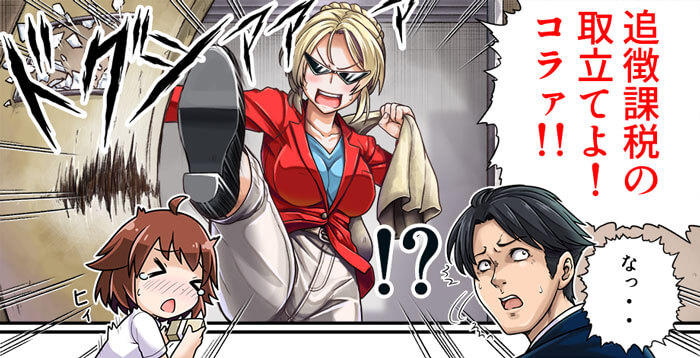

脱税は税務署に必ずばれる!怖い追徴課税に注意

FXの脱税は必ず税務署にばれます。

FX会社は顧客の取引データを税務署に報告しているからです(支払調書)。

また、現在はマイナンバーと紐づけられているので、税務署は簡単にFXトレーダーの利益を把握できます。

同じように確定申告の有無も調べられるので、脱税しているかどうかは簡単にばれます。

脱税は、ばれないと思っていた。本当は泳がされていただけ…。

脱税をしても税務署はすぐには税務調査をしません。

FXは脱税リスト(確定申告をしていない人)があるにもかかわらず、わざと時間をおいてから税務調査をします。

これは時間を置いた方が、多くの税金を取れるからです。

本来の税金の他に、下記の税金が追加で発生します。悪徳金融よりひどいペナルティー(利息?)です。

| ペナルティーの種類 | 追加の税金 |

|---|---|

| 無申告加算税 | 本来の税額が50万円以下の場合15%、50万円超える部分は20%の税が課される。 |

| 延滞税 | 納期限から2ヵ月までは年7.3%、それ以降は年14.6%の税が課される。 |

| 悪質な所得隠し | 申告漏れが「悪質」だと判断された場合、別途40%の税が課される。 |

税務署の職員はどれだけ多くの税金を取ったかが人事評価に直結します。

つまり、わざと時間をおいてから税務調査した方が税金を多く取れるので、昇進しやすくなるのです。

3年間は泳がされることが多いです。

下記はFXで実際に税務調査が入った方の体験談です。生々しい内容でちょっと怖くなります。

確定申告は2月16~4月15日まで(コロナの関係で今年は延長)

利益が出たら、確定申告の手続きをする必要があります。

確定申告を行う時期は2月16~4月15日までで、この期間に確定申告書を記入し税務署へ提出しましょう。

※4月15日が土曜日の場合は、翌月曜日まで提出期限が延長されます。

もし期間を1日でも過ぎてしまうと、無申告加算税が発生してしまう恐れがあります。

また申告が遅れた場合以外にも、税額を過少申告したり申告書類を隠蔽したりした場合も、追加で税金が上乗せされてしまうことがあるので要注意です。

国税庁のホームページから確定申告書を作れる

国税庁のホームページの「確定申告書作成コーナー」を使えば、ガイダンスに従って入力するだけで簡単に申告書を作成できます。

国税庁のホームページで作成した書類をプリントアウトし、添付書類や マイナンバー書類のコピーなどとともに郵送すれば、確定申告の手続きは完了です。

「e-Tax」を使えば、ネット上で作成したものをそのまま税務署に送信するので、プリントアウトや郵送手続きは不要になります。

詳しくはe-Taxのホームページで確認してください。

確定申告の必要書類

確定申告に必要な書類は、自分で用意するものと、税務署の窓口または国税庁のホームページから入手するものがあります。

必要書類が揃っていないとスムーズに確定申告ができないので、特に自分で用意するものは確定申告書に記入する前に確認しておきましょう。

- 年間損益報告書:FX会社から発行

- 源泉徴収票:サラリーマンなど会社に勤めている人は会社から入手

- 必要経費の証明書類:領収書や明細書など

- 印鑑(忘れないように!)

- 確定申告書B

- 所得税申告書第三表

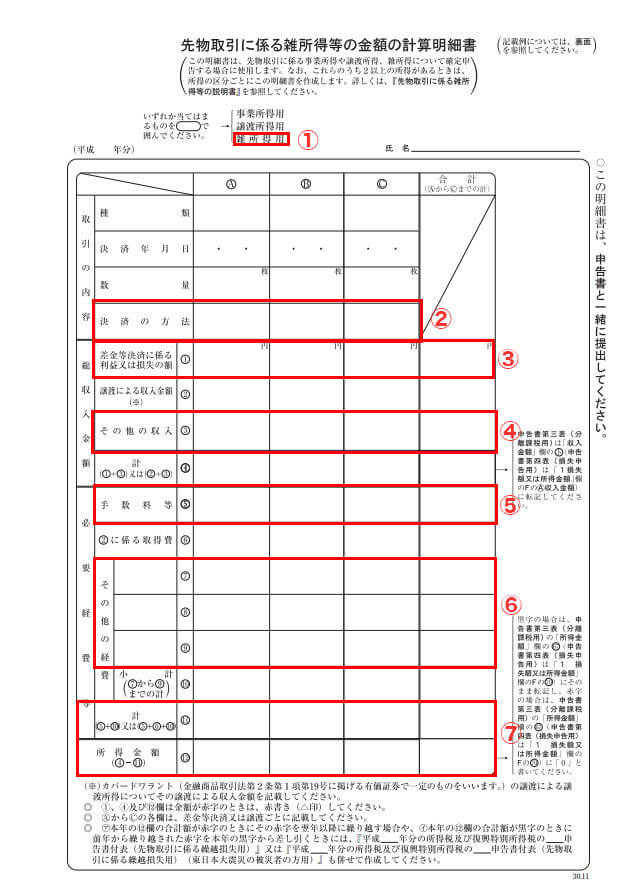

- 先物取引に係る雑所得等の金額の計算証明書

※後述する「繰越控除」を受ける場合は、上記に加えて「平成〇年分の所得税及び復興所得税の申告書付表」が必要です。

確定申告のやり方

確定申告を行う際は、次の手順で進めていくとスムーズです。

- 先物取引に係る雑所得等の金額の計算証明書

- 確定申告書B

- 所得税申告書第三表

- 確定申告書B

- 「雑所得用」を〇でかこむ

- 決済方法に「仕切」と書く

- 総収入金額1に、年間損益報告書に記載されている売買損益額の合計を記入する

- その他の収入3に、年間損益報告書に記載されているスワップポイントの合計を記入する

- 手数料を5に記入する

- 経費を7~9に記入する

- 計算式に従って出した金額を11、12に記入する

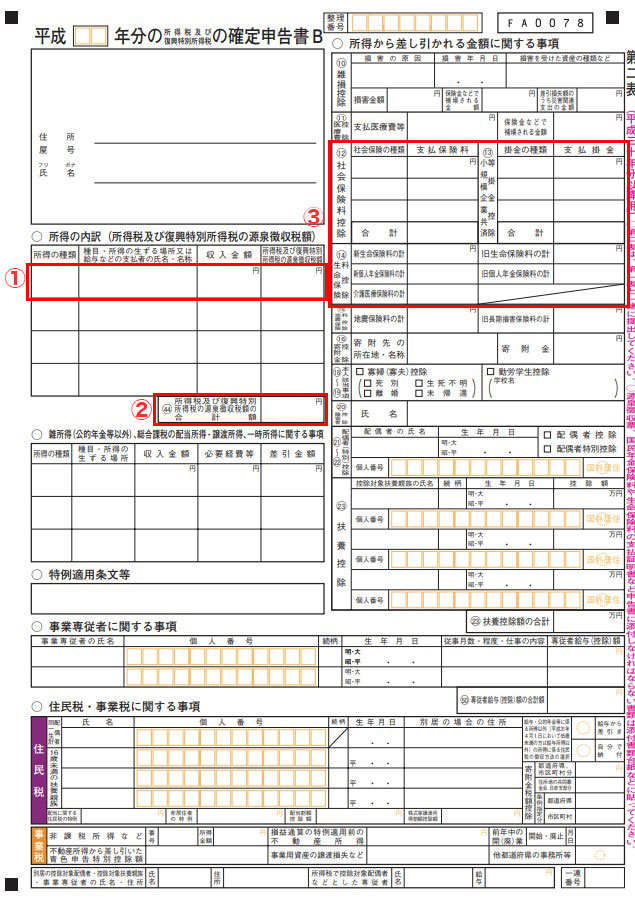

- 第二表、「所得の内訳」に、所得の種類・支払者・収入金額・源泉徴収額を記入する

- 第二表、「所得の内訳」の「所得税及び復興特別所得税の源泉徴収税額の合計額」に源泉徴収税額をそのまま記入する

- 第二表、「所得から差し引かれる金額に関する事項」に、社会保険控除や生命保険控除など、所得から控除できる項目を記入する

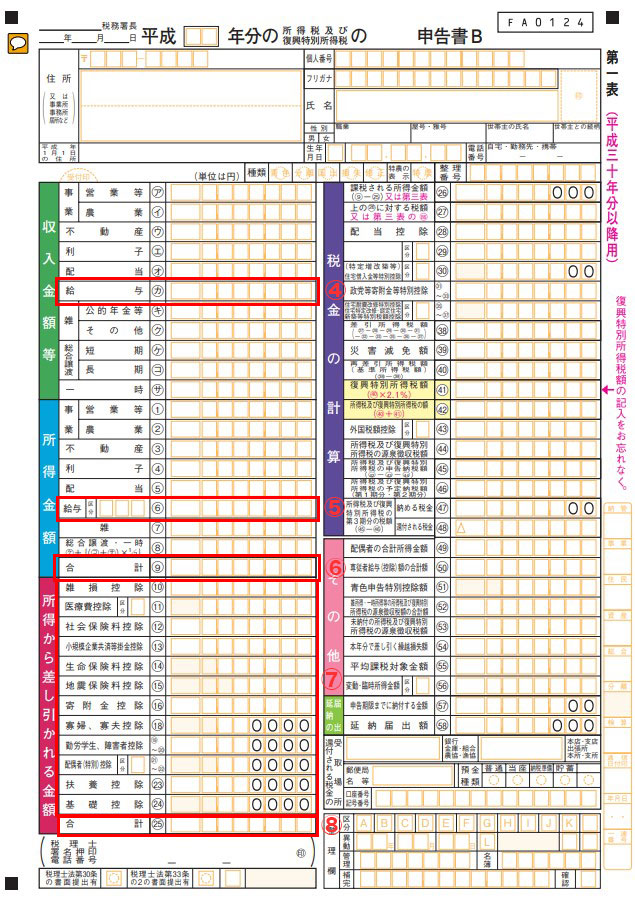

- 第一表、「収入金額等」の「給与」に、源泉徴収票の給与金額を記入する

- 第一表、「所得金額」の「給与」に、給与所得控除後の給与所得金額を記入する

- 第一表、「所得金額」の「合計」に、「給与」に記入した額をそのまま記入する

- 第一表、「所得から差し引かれる金額」に、各種控除の金額を記入する

- 第一表、「所得から差し引かれる金額」の「合計」に、各種控除欄の合計を記入する

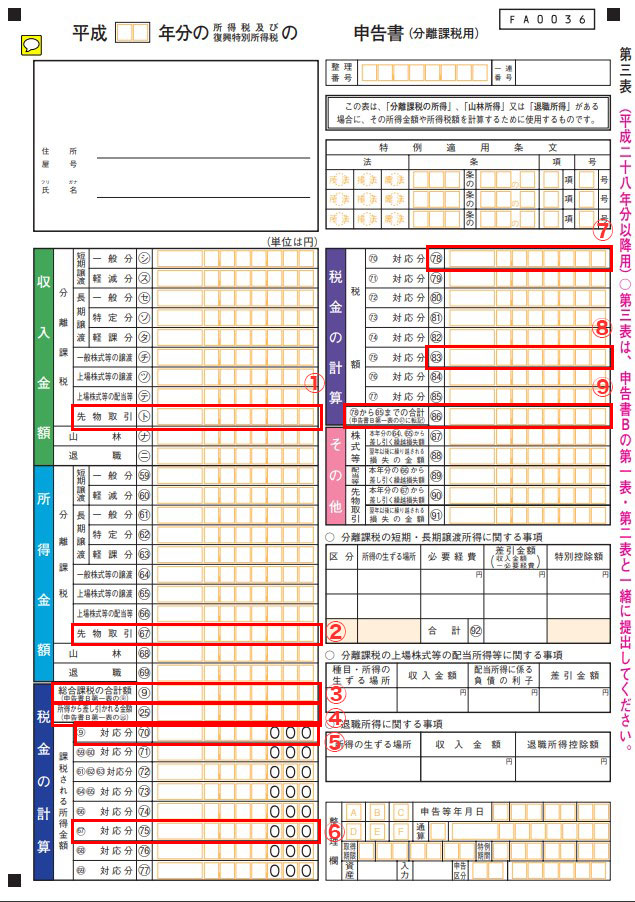

- 「収入金額」の「先物取引」に、「先物取引に係る雑所得等の金額の計算証明書」にある「総合収入金額計」の金額を記入する

- 「所得金額」の「先物取引」に、「先物取引に係る雑所得等の金額の計算証明書」にある「所得金額」の金額を記入する

- 「税金の計算」の「総合課税の合計額」に、第一表「所得金額」の「合計」を記入する

- 「税金の計算」の「所得から差し引かれる金額」に、第一表「所得から差し引かれる金額」の「合計」を記入する

- 「税金の計算」の「課税される所得金額」の「(70)対応分」に、「総合課税の合計額」から「所得から差し引かれる金額」を引いたものを記入する

- 「税金の計算」の「課税される所得金額」の「(75)対応分」に、「所得金額」の「先物取引」と同じ金額を記入する

- 「(70)対応分」の金額から、下記を参照に税額を算出する

- 「(78)対応分」に、算出した税額を記入する

- 「(83)対応分」に、「(75)対応分」の金額に15%をかけて税額を算出する

- (86)に、(78)と(83)の金額を合計し記入する

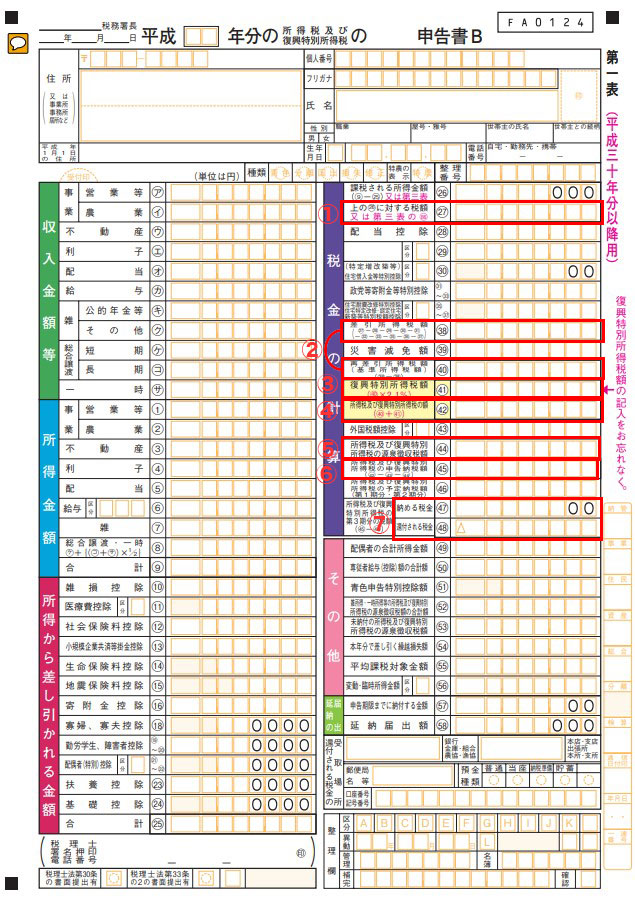

- 第一表、「税金の計算」の「上の(26)に対する税額又は第三表の(86)」に第三表の(86)の金額を記入する

- 第一表、同じく「差引所得税額」と「再差引所得税額」にも第三表の(86)の金額を記入する

- 第一表、「税金の計算」の「復興特別所得税額」に、「再差引所得税額」×2.1%の金額を記入する

- 第一表、「税金の計算」の「所得税額および復興特別所得税の額」に、「再差引所得税額」と「復興特別所得税額」の合計を記入する

- 第一表、「税金の計算」の「所得税および復興特別所得税の源泉徴収税額」に、源泉徴収票に記載されている源泉徴収税額を記入する

- 第一表、「税金の計算」の「所得税および復興特別所得税の申告納税額」に、「所得税額および復興特別所得税の額」から「所得税および復興特別所得税の源泉徴収税額」を引いた額を記入する

- 第一表、上記の金額がプラスなら「納める税金」に、マイナスなら「還付される税金」に記入する

(※資料画像は、すべて国税庁ホームページより出典)

確定申告の提出方法

確定申告を提出する方法は3つあります。

それぞれ自分の状況に応じて、使い分けてみてくださいね。

- e-Tax(電子申請):国税局のシステムである、「e-Tax」を利用した方法です。ICカードリーダーが必要であり、マイナンバーカードを取得しておく必要があります。(通知カードでは申請できません)

- 税務署に行って申請:自ら税務署へ行くことで、初めて確定申告を行う場合は、わからないことがあればその場で聞くことができます。必要書類については前述の「確定申告のやり方」を参考にしてみてください。

- 郵送で申請:必要書類一式を郵送する方法です。もし書類に不備があると返送されてしまいますが、確定申告に慣れている場合はこの方法が良いかもしれませんね。

納税の必要があるか再チェック!

- 年間の給与収入が2千万円以上

- 給与所得・退職所得を除く、各種所得総額が20万円を超える

- 副収入(配当所得や不動産所得など)の合計額が20万円を超える

- 2つ以上の会社から給与所得がある

- 個人事業主の使用人などで、源泉徴収が行われていない原稿料や講演料、ネットオークションや外貨預金で為替差益がある

- 株式や不動産関係などの売却で、譲渡所得がある

- 災害減免法によって、税金の軽減免除を受けた被災者

- 給与所得者で、医療費控除、住宅ローン控除、寄付金控除が適用される

- 災害や盗難にあった人で、雑損控除か災害免除額のどちらかの控除を受ける

- 給与所得者で年途中で退職し、年末調整までに再就職していない・もしくは再就職先の年末調整に間に合わない

- 扶養家族が増えたり、配偶者と離婚・死別した

- 副収入所得が20万円以下の給与所得者で、副収入につき源泉徴収されている

- アルバイトをしていて源泉徴収されているが、年末調整を受けていない

- 会社が年末調整を行っている

- 所得が48万円以下

- 公的年金などの収入合計額が400万円以下でその他の所得金額が20万円以下

確定申告が不要な人も注意!税金が戻ってくる

確定申告の義務がなくても、確定申告をすることで税金が還付されることがあります。

確定申告の必要がないからといって手続きをしないと、本来戻ってくるべきお金を手にすることができません。

また、申告が不要なのは所得税だけなので、住民税の確定申告は必要です。

そのため、毎年確定申告をしておくと確実なので安心です。

もし自分がどうずればよいかわからない場合は、税理士さんを探して相談してみるのも良いでしょう。

海外口座でも利益が出たら確定申告が必要

海外のFX口座を利用している場合も、日本に住んでいる限りは納税や確定申告をしなければなりません。

海外という言葉がついているからといって、納税や確定申告をしないと、刑罰の対象となってしまいます。

海外口座を使っていても、一般的に1年間の利益が20万円を超えると確定申告が必要です。

国内口座とは違い、総合課税の累進課税が適用されるため、利益によって税率が変動します。

稼げば稼ぐほど税率も上がるので注意!

会社にバレずにFXの税金を納めるには?

会社にバレずに確定申告を行う方法があります。

最近、日本政府が副業を解禁したとはいえ、まだまだ副業を禁止している会社は多いです。

それでも現在の給与に不満があったり、将来への不安からお金を増やしたいと考えてる人も多くいるかと思います。

そこで気になるのが、会社にバレずに上手くFXを行う方法ですよね。

納税の仕方によって、会社に通知が行かない方法があるんです。

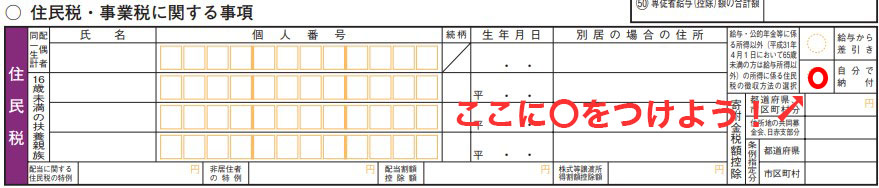

ポイントは確定申告の住民税

確定申告をする際のポイントは、住民税です。

住民税の納付方法は「特別徴収」と「普通徴収」があります。

確定申告書を書くときに、「普通徴収」を選択するようにしましょう。

住民税の納付方法について〇をつける欄がありますが、これを「自分に納付」に〇をつければOKです。

普通徴収にしておけば、会社に通知が届いてしまうことはありません。

税金申告がしやすい!利益計算を自動でしてくれるFX会社

DMM FXなら年間損益もグラフ化で楽々チェック!

- 全通貨最安水準のスプレッド!デイトレに最適

- トレード記録を自動で分析してくれる取引通信簿で実力UP

- 29種類の豊富なテクニカルツールでライバルに差をつけるプレミアチャート

年間損益報告書を取引画面からダウンローできるのはもちろん、DMM FXには自動的に損益額をまとめてくれる「取引通信簿」というツールがあります。

損益を期間別に絞るだけでなく、通貨ペアごとの損益率やスワップ損益も表示でき、資金管理・税金の申告にはとても便利な口座です。

全ての通貨ペアでスプレッドが業界最狭水準として有名で、デイトレやスキャルピングをするトレーダーに大人気です。

GMO外貨やGMOクリック証券でも税金の申告はしやすいです。

低コスト!GMOインターネットグループのFX会社「GMO外貨」

| スプレッド | ||

|---|---|---|

| 米ドル/円(原則固定) 銭 | ユーロ/円(原則固定) 銭 | 豪ドル/円(原則固定) 銭 |

| スワップ | 最小取引単位 | キャッシュバック |

|---|---|---|

| 米ドル/円 円 | 通貨 | 円 |

- 取引通貨単位は「1000通貨」ドル円なら約5000円から取引OK

- 業界最狭水準のスプレッドを提供中!

- スマホアプリが使いやすい!

GMOインターネットグループのFX会社なので安心・安全!

また、チャート描画も使いやすく、オシレーター系指標にも描画ができる優れものです!

私も使っています。まじでアプリは一番使いやすい!

PCツールはブラウザ・アプリのどちらも用意されています。

ツールもサービスも快適で利用者多数!GMOクリック証券

- 全通貨最安水準のスプレッド!デイトレに最適

- 38種類のテクニカル指標があり、分析ツールが充実

- FXネオ口座数78万人!(2023年3月時点)多くのトレーダーに選ばれている

年初に発行される「年間損益報告書」は取引画面からダウンロード可能。

また希望すれば、特定の期間の損益報告書も無料で作成してくれます。

いろんなFX会社を使った結果、最後はGMOクリック証券に落ち着くトレーダーが多いのが特徴です。

FXの税金 まとめ

今回はFXの税金について紹介しましたが、いかがでしたか?

確定申告は面倒くさく感じるかもしれませんが、今回紹介した手順で作業すれば、意外とすぐに終わります。

上手な節税方法を覚えておけば、税務署を怖がることなく効率よく資産運用ができますよ。

最期にもう一度、今回の内容をおさらいしておきましょう。

- FXの税率は所得金額にかかわらず一律20.315%

- 含み損益は課税対象とならない

- 確定申告は自分で行わなければならない

- 確定申告が必要となる金額は、状況や立場によって異なる

- 経費を計上することで、課税対象額を減らせる

- 損失になった年は、繰越控除を使うと翌年以降の利益と相殺できる

- 法人化すると個人より経費・レバレッジ・繰越控除が有利になる

- 対象者なのに確定申告を怠ると、罰金または懲役になる場合もある

税金と聞くとややこしいイメージがあるかもしれませんが、慣れれば簡単です。

経費もしっかり計算して、お得に納税しましょう!

最期までお読みいただき、ありがとうございました。

FXの税金 Q&A

- FXの税率は何%?

-

日本のFX会社を使っている場合、税率は20.315%です。申告分離課税なので利益が大きくても税率は変わりません。海外のFX会社を使っている場合は、最大55%の税率なので注意が必要です。⇒詳しくはこちら

- 申告しなくても税務署にばれない?

-

FX会社から税務署に取引データがいってるので、脱税は必ずばれます。また、遅延損害金などの重い追徴課税があるので、期日内に納税しましょう。⇒詳しくはこちら

- 海外のFX会社を使っているけど、申告は必要?

-

税務署は送金データやお金の流れを把握しています。海外のFXを使っていても必ずばれるので、申告をしっかりしましょう。過去には何億円も追徴課税になって破産した人がいます。⇒詳しくはこちら