海外FXの税金について知りたい!

海外FXなら確定申告しなくてもバレない?

税率や確定申告の方法を教えてほしい!

海外FXは国内FXと課税方法が異なり、金融庁の許可も受けていないため、納税をどうするか悩んでいる方は多いです。

海外だから大丈夫と安易な気持ちで所得を隠すと、想像以上に重たいペナルティを受けるため、必ず確定申告をしましょう。

といっても、海外の税金のことは知らないし、確定申告のやり方もわかりにくいですよね。

この記事を読めば、納税の必要性や海外FXと国内FXの課税制度の違い、脱税した場合のペナルティや確定申告のやり方がわかります。

海外FXの節税方法も解説していますので、ぜひ最後まで読んでみてください。

国内で海外FXを利用していれば課税される

海外のFX口座を利用している場合でも、必要に応じて確定申告をしなければなりません。

なぜなら、自分の住んでいる国に対して納税義務があるからです。

海外FXで利益を出したとしても、日本に住んでいれば日本の税制にしたがって納税する必要があるので覚えておきましょう。

もし海外に移住した場合は、移住した国の税制に従って納税する必要があります。

所得税法では、所得税の納税義務者を居住者、非居住者、内国法人、外国法人の4つのグループに分けてそれぞれ納税義務を定めています。

居住者とは、日本国内に住所がある、または現在まで引き続き1年以上居所がある個人のことです。

つまり日本に住んでいるのなら、たとえ海外で所得が発生しても、その所得に課税されることを意味します。

海外在住の場合

海外に移住した場合は、その移住先である国の税制に従う必要があります。

日本人であっても海外に維持住していれば、日本の税制は適用されないからです。

億単位を稼ぐようなトレーダーの中には、税金が安い国へ移住する人も多くいます。

居住者か非居住者かは、その人の生活の中心がどこかによって判断されます。

もし海外でFXを行う可能性があり、上記の判断が難しい場合は、国税庁に問い合わせて確認しましょう。

海外のFX口座でも国内在住なら確定申告を行おう

海外FXを利用していても日本に住んでいるのなら、日本への納税義務が発生するので確定申告をしなければなりません。

海外のFX会社は金融庁認可を受けていませんが、利益が出た場合は差金決済の扱いになり、雑所得として総合課税の対象となります。

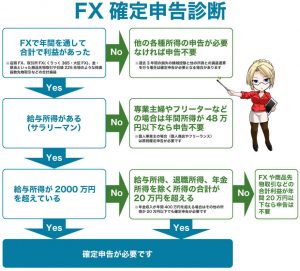

ただし、下記に該当する場合は確定申告をする必要はありません。

- 給与所得がある⇒海外FXの所得が年間20万円以下

- 所得が海外FXのみ⇒所得が年間48万円以下

課税対象なのに申告をせずにいると、悪質な所得隠しとみなされてしまうことがあります。

そのため海外業者を利用している場合でも、確定申告を忘れないようにしましょう。

税務署にバレてる?脱税はやめよう

海外FXを利用していても、「申告しなくてもバレない」ということはありません。

なぜなら、税務署の管理は厳しく行われているからです。

もし海外FXでの所得があると疑われた場合、税務調査が入り金融機関の情報追跡により脱税がバレる可能性は高いです。

脱税が発覚してしまうと、最悪の場合、逮捕・起訴されてしまいます。

- 延滞税:7.3~14.6%

- 過少申告加算税:10~15%

- 無申告加算税:15~20%

- 重加算税:35~40%

- 罰金・逮捕:罰金に加えて10年以下の懲役の可能性もある

納税は国民の義務ですので、確定申告が必要な所得であれば必ず行いましょう。

【海外FXの税率は最大55%】国内との違い

国内業者と海外業者では、利益が同じでも税金は異なります。

なぜなら、課税方法や税率が違うからです。

そのため税金の計算の仕方も違うので、確定申告を行うときの申告書の書き方も注意が必要です。

国内と海外では、基本的に下記の表にある違いがあります。

| 国内と海外 税金の違い | 海外FX | 国内FX |

|---|---|---|

| 納税義務が発生する所得 | FXの所得が年間20万円以上 (給与所得者) 所得の合計が年間48万円以上 (非給与所得者) | FXの所得が年間20万円以上 (給与所得者) 所得の合計が年間48万円以上 (非給与所得者) |

| 所得区分 | 雑所得 | 雑所得 |

| 課税方法 | 総合課税 | 申告分離課税 |

| 税率 | 15~45%+10%+2.1% (所得税+住民税+復興特別所得税) | 15%+5%+0.315% (所得税+住民税+復興特別所得税) |

| 損益通算 | 総合課税の雑所得同士 | 申告分離課税の雑所得同士 |

| 繰越控除 | 不可 | 可(個人で3年間・法人で10年間) |

海外は総合課税

海外FXでは、利益が高くなるにつれて税率も上がっていきます。

所得区分は総合課税となり、所得金額に応じた税率(超過累進課税率)で課税されるからです。

所得税と住民税を合わせて、15%から最大55%の税率になります。

| 所得金額 | 税率(総合課税+住民税10%) | 控除額 |

|---|---|---|

| 195万円以下 | 15% | 0円 |

| 195万円超~330万円以下 | 20% | 97,500円 |

| 330万円超~695万円以下 | 30% | 427,500円 |

| 695万円超~900万円以下 | 33% | 636,000円 |

| 900万円超~1,800万円以下 | 43% | 1,536,000円 |

| 1,800万円超~4,000万円以下 | 50% | 2,796,000円 |

| 4,000万円超 | 55% | 4,796,000円 |

※納税の際は復興特別所得税2.1%が加算されます。

国内は申告分離課税

国内FXでは、どれだけ利益を上げても税率は一律20.315%です。

所得区分は申告分離課税となり、その税率は所得金額によって変わることはないからです。

申告分離課税は、公的年金やその他の所得(給与所得等)とは区分して課税されます。

たとえば会社員で給与所得がある場合、FXで利益が出たら年末調整とは別に、自分で確定申告を行う必要があります。

国内FXの税金については、下記の記事で詳しく解説しています。

海外FXの税金計算方法

海外FXの納税額は、次の計算式で算出できます。

- 勤務先の年収+海外FXの利益=個人所得

- 個人所得−必要経費=課税所得

- (課税所得×税率)−控除額+復興特別所得税=納税額

また、給与所得を得ていない専業トレーダーの場合は、「勤務先の年収」は計算に入れません。

海外FXの納税額 計算例

- 勤務先の年収:400万円

- 海外FXの利益(年間):100万円

- 経費:20万円

個人所得【400万円+100万円=500万円】

課税所得【500万円−20万円=480万円】

納税額【(480万円×30%)−427,500円+2.1%=1,033,462円】

- 勤務先の年収:なし

- 海外FXの利益(年間):200万円

- 経費:30万円

個人所得【200万円】

課税所得【200万円−30万円=170万円】

納税額【(170万円×15%)−0円(控除額なし)+2.1%=260,355円】

海外FXの確定申告の仕方

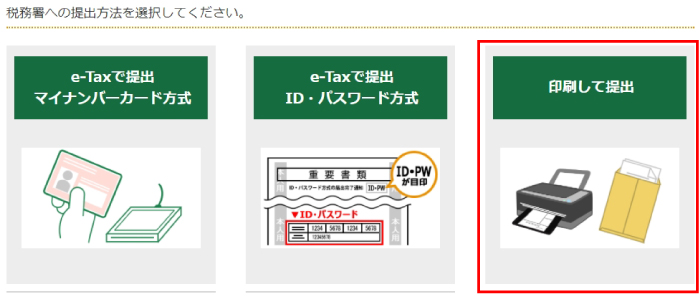

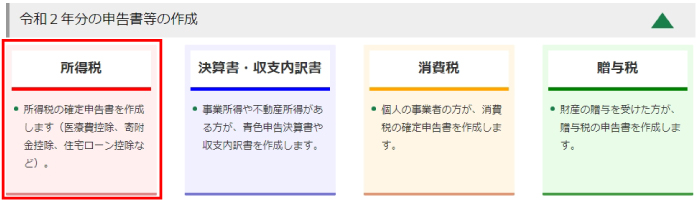

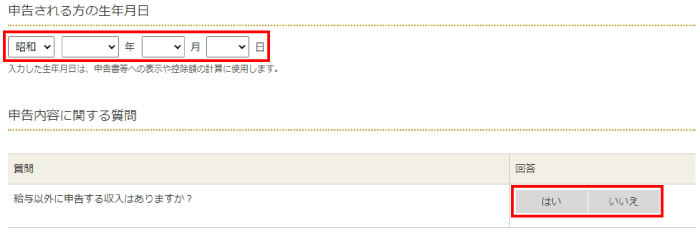

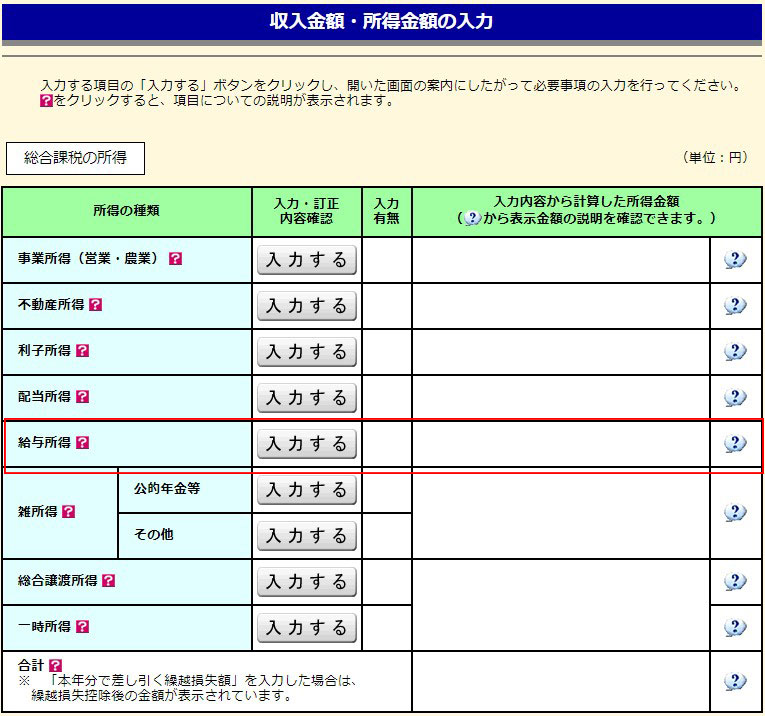

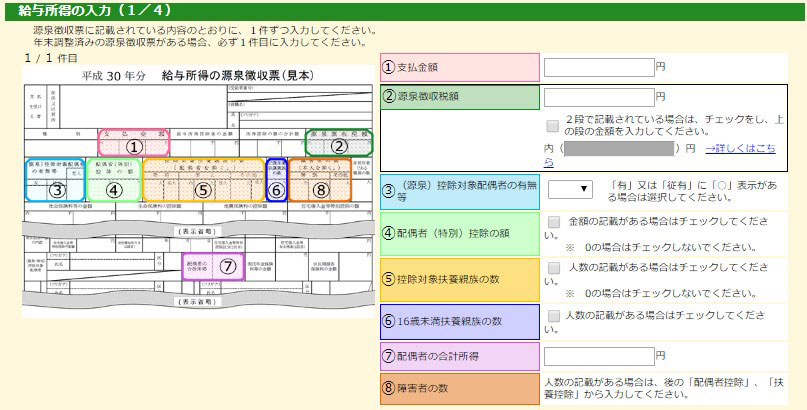

今回は、国税庁のHPからウェブ上で確定申告書を作成する方法を紹介します。

事前確認を終えたら、「利用規約に同意して次へ」に進みます。

まずは給与所得のある方は、給与所得を記入しましょう。

各項目を必要に応じて記入していきます。

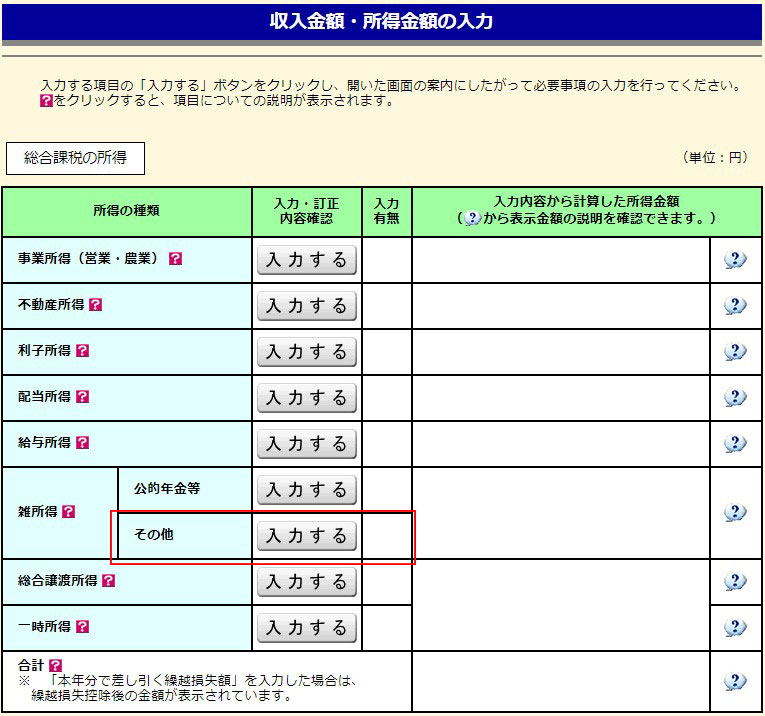

給与所得が一通り記入出来たら、今度は雑所得の「その他」を記入します。

雑(その他)所得の入力では、「上記以外」を選択します。

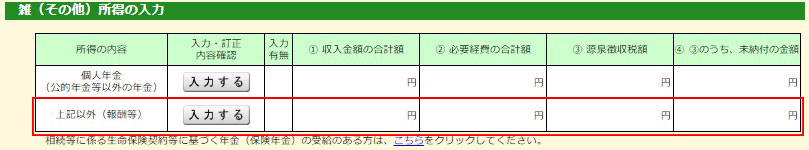

続いて、FX会社ごとに項目を埋めていきます。

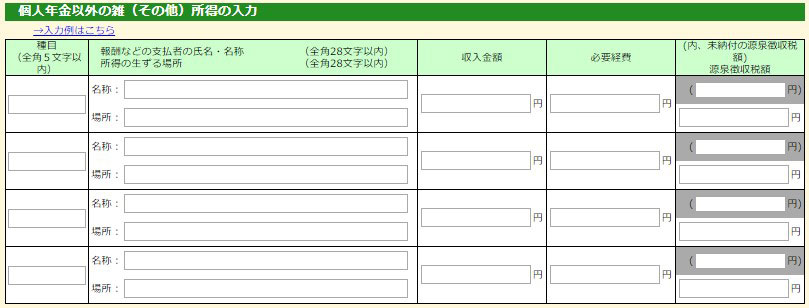

計算された所得控除が表示されるので、確認し問題なければ次へ移ります。

税額控除も問題ないか確認しましょう。

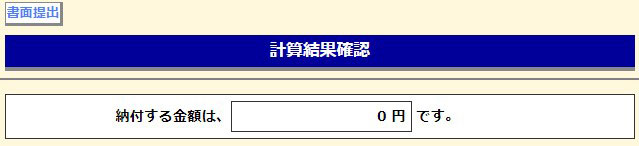

計算結果が表示されるので、修正箇所があれば直しましょう。

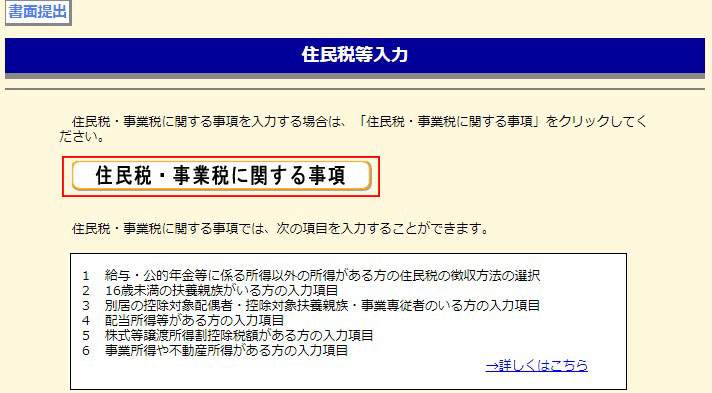

「住民税・事業税に関する事項」をクリックします。

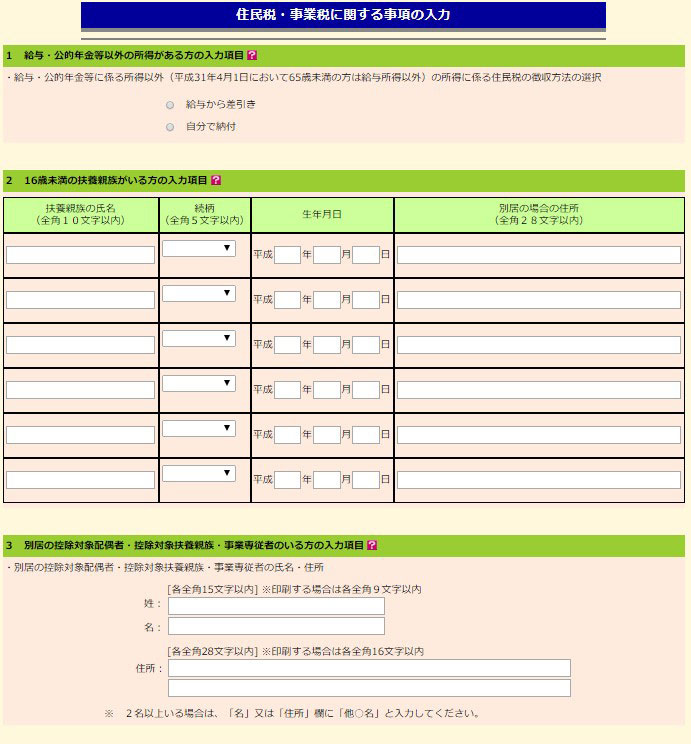

次に、必要事項をすべて記入しましょう。

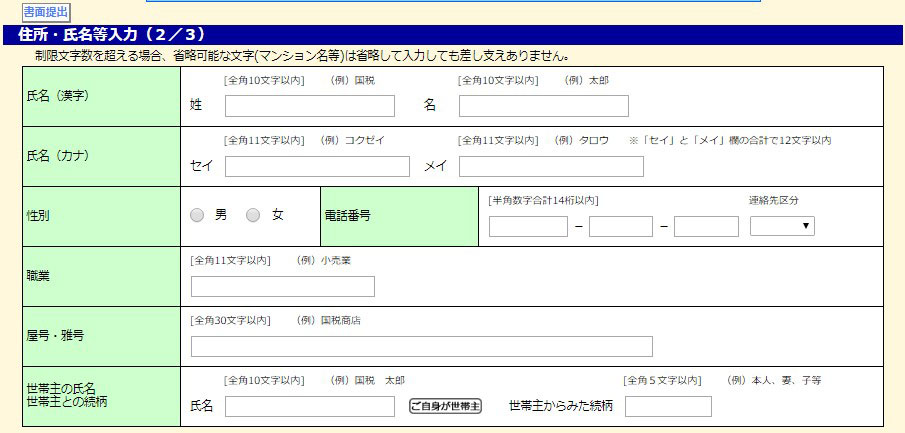

氏名・性別・職業・屋号・世帯主の氏名を記入します。

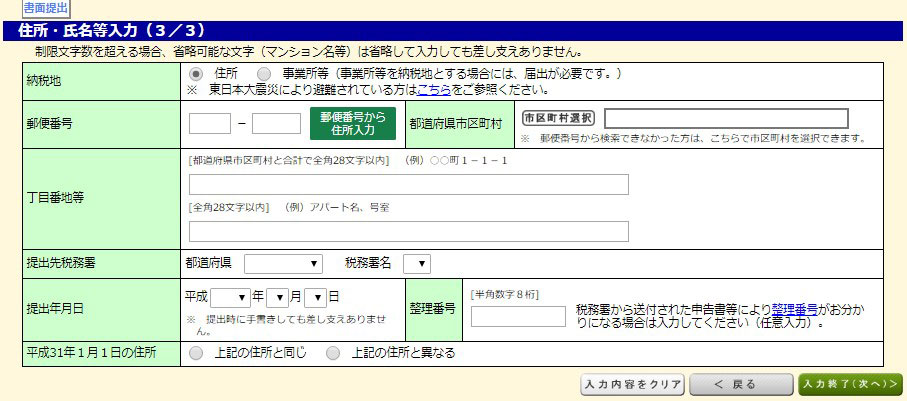

次に、納税地・郵便番号・住所・提出先税務署・提出年月日等を記入しましょう。

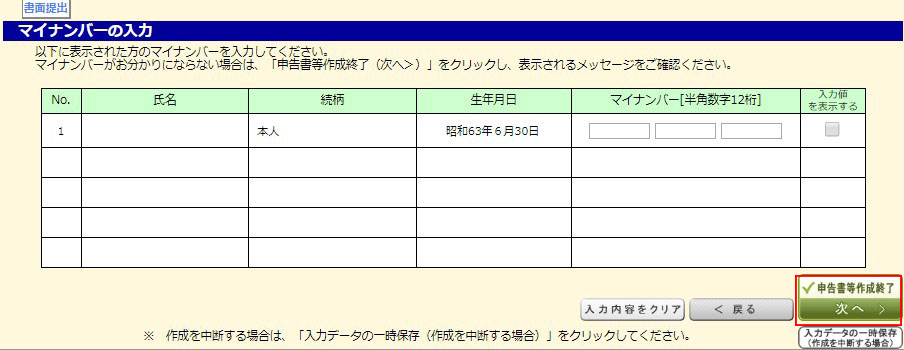

最後にマイナンバーを記入し、申告書の作成完了です!

海外FXの税金対策

資金効率をよくするためにも、税金対策は重要です。

上手に税金を節約することで、投資資金をなるべく多く残すようにしましょう。

FXの税金を節約するうえで非常に有効なのが、経費の計上です。

FXでは国内・海外を問わず、「1年間に得た利益から必要経費を引いた金額」が課税対象となります。

経費になるもの一覧

- 電話代、インターネット代(プロバイダー料金)

- 書籍代、新聞代、資料代(一般の新聞はNG。為替に関連する新聞)

- 筆記用具、消耗品、プリンター、インク代(100,000円未満の物品の取得費)

- FXに関連するセミナーの参加費用

- 交通費(電車、バス、タクシー)FXのセミナーなどに出席する為のもの

- 宿泊費

- 飲食代などの交際費

- 家賃や光熱費

- 借金の利息

- 取引手数料

- FXのソフト(EA:自動売買プログラム)・VPS(レンタルサーバー)

- パソコンのモニターや机代

- パソコン代金(減価償却費)

万が一税務調査が入った場合には、経費を証明する書類が必要になります。

そのため領収書などは大切に保管しておきましょう。

FXの経費については下記の記事で詳しく解説しています。

海外FXでは損失繰り越しができないので注意

海外FXでは、損失の繰越控除が認められていません。

繰越控除が適用されるのは、国内のFX会社を利用した場合のみとなっています。

ただし、複数の海外業者を利用している場合は、それぞれで発生した損益を通算することができます。

また、総合課税の雑所得に分類されるのは海外FXだけではなく、以下のものもあります。

- アフィリエイト収入

- 原稿料・講演料・印税

- ネットオークションの売上

- 公的年金

国内と海外の損益通算もできない

国内FXと海外FXの損益通算もできません。

なぜなら、損益通算ができるのは同じ総合課税の対象となる所得同士だからです。

国内FXは申告分離課税となおり種類が異なるため、損益通算ができないんです。

海外FX業者を1社のみ利用している場合は、たとえ前年がマイナスでも利益を出した年はそのまま利益に応じた税金がかかるので、覚えておきましょう。

税金申告がしやすい!利益計算を自動でしてくれるFX会社

この記事を読んでいる方は、海外FXを検討しているか、もしくはすでに取引を行っている場合が多いかと思います。

しかしここまで読んでいただき、国内FXへ興味が湧いたり、切り替えようと思った方がいたときのために、おすすめの国内FX会社を3社紹介します。

利益計算を自動でしてくれるFX会社なので、国内FXを希望の方は参考にしてみてくださいね。

DMM FXなら年間損益もグラフ化で楽々チェック!

- 全通貨最安水準のスプレッド!デイトレに最適

- トレード記録を自動で分析してくれる取引通信簿で実力UP

- 29種類の豊富なテクニカルツールでライバルに差をつけるプレミアチャート

年間損益報告書を取引画面からダウンローできるのはもちろん、DMM FXには自動的に損益額をまとめてくれる「取引通信簿」というツールがあります。

損益を期間別に絞るだけでなく、通貨ペアごとの損益率やスワップ損益も表示でき、資金管理・税金の申告にはとても便利な口座です。

全ての通貨ペアでスプレッドが業界最狭水準として有名で、デイトレやスキャルピングをするトレーダーに大人気です。

GMO外貨やGMOクリック証券でも税金の申告はしやすいです。

低コスト!GMOインターネットグループのFX会社「GMO外貨」

| スプレッド | ||

|---|---|---|

| 米ドル/円(原則固定) 銭 | ユーロ/円(原則固定) 銭 | 豪ドル/円(原則固定) 銭 |

| スワップ | 最小取引単位 | キャッシュバック |

|---|---|---|

| 米ドル/円 円 | 通貨 | 円 |

- 取引通貨単位は「1000通貨」ドル円なら約5000円から取引OK

- 業界最狭水準のスプレッドを提供中!

- スマホアプリが使いやすい!

GMOインターネットグループのFX会社なので安心・安全!

また、チャート描画も使いやすく、オシレーター系指標にも描画ができる優れものです!

私も使っています。まじでアプリは一番使いやすい!

PCツールはブラウザ・アプリのどちらも用意されています。

ツールもサービスも快適で利用者多数!GMOクリック証券

- 全通貨最安水準のスプレッド!デイトレに最適

- 38種類のテクニカル指標があり、分析ツールが充実

- FXネオ口座数78万人!(2023年3月時点)多くのトレーダーに選ばれている

年初に発行される「年間損益報告書」は取引画面からダウンロード可能。

また希望すれば、特定の期間の損益報告書も無料で作成してくれます。

いろんなFX会社を使った結果、最後はGMOクリック証券に落ち着くトレーダーが多いのが特徴です。

海外FXの税金 まとめ

海外FXの税金についてわかりましたか?

この記事で紹介した海外FXの税金と確定申告の仕方を理解すれば、スムーズに納税できるので参考にしてみてくださいね。

では今回の内容をおさらいしましょう。

- 税金は自分の住んでいる国に対して納税義務がある

- 海外在住の場合は、その国の税制に従う

- 給与所得がある場合、海外FXの所得が20万円以上で確定申告が必要

- 所得が海外FXのみの場合、48万円以上で確定申告が必要

- 脱税は税務署にバレるのでやめよう

- 税率は所得税と住民税を合わせて15%~55%

- 経費を計上して節税しよう

税金の話は難しいですが、投資を長く楽しむためにも、この記事の内容を活かしてくださいね。

最後まで読んで頂きありがとうございました。

海外FXの税金 Q&A

- 海外FXの税金は納める必要ある?

-

海外のFX口座を利用している場合でも、必要に応じて確定申告をしなければなりません。

なぜなら、自分の住んでいる国に対して納税義務があるからです。

【詳しくは、記事内の「国内で海外FXを利用していれば課税される」で解説しています。】

- 海外FXなら納税しなくてもバレない?

-

海外FXを利用していても、「申告しなくてもバレない」ということはありません。

なぜなら、税務署の管理は厳しく行われているからです。

【詳しくは、記事内の「税務署にバレてる?脱税はやめよう」で解説しています。】

- 海外FXの税率はどれくらい?

-

所得税と住民税を合わせて、15%から最大55%の税率になります。

所得区分は総合課税となり、所得金額に応じた税率(超過累進課税)で課税されるからです。

【詳しくは、記事内の「【海外FXの税率は最大55%】国内との違い」で解説しています。】