バイナリーオプションって税金いくらかかるの?

バイナリーで利益出たけど確定申告しなきゃダメ?

節税する方法が知りたい!

こんな悩みがありませんか?

結論からいうと、バイナリーオプションで一定金額を超える利益が出ると、20.315%の税金がかかります。

この税金は会社やバイト先からの給料とは別で計算されるので、自分で確定申告をする必要があります。

そこでこの記事では、バイナリーオプションの節税方法と、モデル別の計算方法を解説。

投資初心者にもわかりやすく「自分がいくら稼いだら確定申告が必要になるのか」も、質問に答えるだけでわかるようにしています。

この記事を読めば、バイナリーオプションの確定申告を正しくできるようになりますよ。

申告作業を簡単にしてくれるツールも紹介しているのでぜひ最後まで読んでみてください!

税理士法人TOTAL(船橋駅前事務所)所属

中央大学卒。元経営コンサル・任期付き国税審判官。

バイナリーオプションの税率

バイナリーオプションの利益には、FXと同様に申告分離課税が適用されます。

申告分離課税は、バイナリーオプションの利益額や年間所得に関係なく一律20.315%です。

20.315%の内訳は以下の通りです。

- 所得税15%

- 住民税5%

- 復興特別所得税0.315%

申告分離課税は他の所得とは別に計算されます。

つまり、20.315%はバイナリーオプションの利益のみに適用されるのです。

海外口座は総合課税

海外のバイナリー口座を利用する場合は、課税方法が総合課税になります。

総合課税は、他の所得金額と合計して税額を計算します。

また累進課税が適用されるため、利益が出れば出るほど税金も高くなります。

所得税額に対し2.1%の復興特別所得税がかかり、住民税も10%かかります。

| 所得金額 | 税率(総合課税+住民税10%) | 控除額 |

|---|---|---|

| 195万円以下 | 15% | 0円 |

| 195万円超~330万円以下 | 20% | 97,500円 |

| 330万円超~695万円以下 | 30% | 427,500円 |

| 695万円超~900万円以下 | 33% | 636,000円 |

| 900万円超~1,800万円以下 | 43% | 1,536,000円 |

| 1,800万円超~4,000万円以下 | 50% | 2,796,000円 |

| 4,000万円超 | 55% | 4,796,000円 |

バイナリーオプションで税金が発生するのはいくらから?

バイナリーオプションで納税が必要になるということは、確定申告が必要になるいうことです。

では、いくら利益が発生すると確定申告が必要になるのでしょうか?

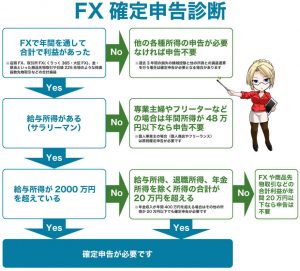

まずは、こちらのYes/No診断をつかって、確定申告が必要かどうかを確認してみましょう。

【確定申告診断】あなたは申告が必要?不要?

\利益がでたら事前にチェック/

また、具体的に職業別で確定申告が必要になるバイナリー利益額の基準を解説します!

被扶養者の場合

被扶養者とは、家族や配偶者(事実上婚姻関係と同様の人を含む)の収入によって生活している人。年間で130万円以下の収入である。

パート勤めの方や、学生が被扶養者に当てはまります。

バイナリーオプションやその他アルバイトなど合計で年間48万円以上の所得がある場合は確定申告が必要です。

配偶者の被扶養者手当などを受けている人は、48万円の基準を超えると手当が受けられない可能性もあるので確認しましょう。

会社員の場合

給与所得のある方は、バイナリーオプションの利益が年間20万円以上あると確定申告が必要になります。

正社員ではなくアルバイトや契約社員であっても、年間130万円以上の給料がある方は同じく20万円がラインとなります。

個人事業主の場合

個人事業主の場合、バイナリーオプションの損益に関係なく必ず確定申告が必要です。

申告方法は、他の方たちと変わりません。

年収2000万円以上の人の場合

給与所得が2000万円以上の人も、バイナリーオプションの損益に関係なく必ず確定申告が必要です。

年末調整前に会社へ自身で申告することを連絡しておくとスムーズです。

確定申告の「申告書第二表」にある「住民税に関する事項」で「自分で納付」に丸をつけておけば税務署から会社へ連絡が行くことはありません。

詳しい確定申告に仕方について知りたい方は、こちら⇩の記事をご覧ください。

バイナリーオプションの税金計算

具体例をつかって、それぞれのケースで税金を計算してみましょう。

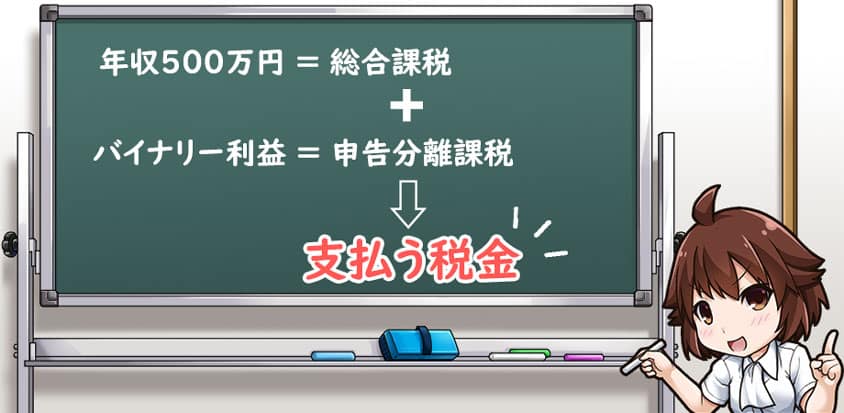

会社員Aさんの場合

給与所得:500万円

バイナリー利益:40万

経費:3万円

Aさんは確定申告が必要です。

理由は給与所得者でバイナリーの所得が40万円-3万円=37万円となり、給与以外の所得が20万円を超えるからです。

なお、Aさんはもともと500万円の給与収入に対して530,400円の住民税・所得税・復興特別所得税がかかっていたところ、バイナリーの利益37万円に対する20.315%の税金75,100円が上乗せされます。

つまり、支払わなければならない税金はトータルで605,500円です。

社会保険料控除や扶養控除などの控除があれば、上記の金額より税金は安くなりますよ!

専業主婦Bさんの場合

給与所得:なし

バイナリー利益:40万

経費:3万円

夫の扶養に入っている

Bさんは確定申告の必要がありません。

なぜなら、バイナリーの利益は40万円-3万円=37万円となり、そこから基礎控除48万円を引くと課税所得金額がゼロになるからです。

ちなみに、Bさんの合計所得金額は37万円であり、48万円を下回っているので夫の扶養は維持されます。

大学生Cさんの場合

バイト収入:100万円

バイナリー利益:40万

経費:3万円

親の扶養に入っている

Cさんは確定申告が必要です。

理由は合計所得金額が82万円となり48万円を超えるからです。

給与所得45万円+バイナリーの所得37万円=82万円

Cさんは100万円の給与収入に対して発生する5,000円の住民税に、バイナリーの利益37万円に対する20.315%の税金75,100円が上乗せされます。

つまりトータルの税金(所得税・復興特別所得税・住民税)は80,100円です!

なお、合計所得金額が48万円を超えるので、親の扶養からは外れてしまいます。

【警告】申告漏れは必ずバレるし、罰金あり

確定申告をしていないと、税務署に必ずバレます。

なぜなら、FX会社から税務署に損益証明書が届けられるからです。

税務署からの指摘で申告漏れが発覚すると、追徴課税というペナルティを受けることになります。

追徴課税とは、申告した金額が少なかったり、申告書の提出が遅れた場合に新たに納めなければならない税金です。

申告漏れの内容によっては、最大で1.4倍の税額になってしまう可能性もあります。

利益が出た際は、必ず正しく確定申告をしよう。

バイナリーオプション3つの節税対策

バイナリーオプションで利益を出したなら、ただ申告するのではなく、次の方法で税額を減らせないか検討してみましょう。

- 経費精算

- 繰り越し控除

- 他の金融商品と合算

①経費精算を行う

FXと同じように、バイナリーオプションでも認められる経費があります。

経費精算をすると利益から経費分の金額が引かれ、課税額を減らせます。

バイナリーオプションでは、以下のものが経費として認められます。

- インターネットなどの通信費

- 情報誌購入などの新聞図書費

- 筆記用具などの消耗品費

- セミナーへの参加費

- セミナーなどに出席するための旅費交通費

- 情報交換会に伴う飲食代

- 家賃(一部)

- 電気代などの光熱費

- 借金の利息

- 取引手数料(スプレッドは対象外)

- PC周辺機器の購入費

- パソコン購入費(減価償却)

上記は、バイナリーオプションに関連していないと経費として認められません。

また領収書やレシートなどの証明書は、確定申告後7年間は大切に保管しておきましょう。

経費についての詳しい説明はこちらの記事を読んでくれ!

②繰越控除を行う

バイナリーオプションも繰越控除が可能です。

繰り越し控除とは、損失が出たら翌年以降の利益と相殺して課税対象となる金額を減らすことができる仕組みです。

繰越控除は最大3年間の期間で利用でき、税金対策として有効です。

③他の金融商品と損益を合計する

バイナリーオプションは、他の金融商品と損益通算ができます。

同じ申告分離課税に分類されるものなら、合計して税金を計算できるんです。

バイナリーオプションと損益通算ができる金融商品には、以下のものがあります。

- FX

- くりっく365

- 商品先物

- 日経225先物

- TOPIX先物

上記に当てはまる取引で損失が出ていたら、バイナリーオプションの利益と相殺することができますよ!

国内バイナリーと海外バイナリー 税金どっちが安い?

所得とバイナリーの利益の合計が695万円以下なら海外バイナリー口座のほうが安くなります。

ただし、海外バイナリーは損益通算や損失繰越ができません。

そのため、長期で見たとき海外バイナリーのほうが不利な税制となっている。

特に、年収330万円以上695万円以下の方は税率の差が0.315%しかないので、大した金額差は出ません。

そもそもだが

バイナリーオプション取引は欧米で禁止されており、海外のバイナリーオプション取引をするのはリスクが高いからオススメしないぞ。

海外FXと国内FXの税金の違いについては、こちら⇩の記事で詳しく解説しています。

初心者も安心!スムーズに確定申告できるツール

初めてでも確定申告がラクラク完了【マネーフォワード クラウド確定申告】

確定申告を自動化により簡単・ラクにするサービスです!

銀行やクレジットカードと連携すれば、ソフトが明細データを自動取得し仕訳が自動提案されます。

これにより確定申告の面倒な作業が自動化!会計知識がない方でも簡単に確定申告をすることができます。

編集部オススメの国内バイナリー口座3選

還元率が驚異の95.73%超! バイナリーも強い「GMOクリック証券」

| 1日の開催号数 | 通貨ペア数 | 取引タイプ |

|---|---|---|

| 10回 | 5 | ラダー |

| 1枚あたりのペイアウト額 | デモトレード | 公式HP |

|---|---|---|

| 1,000円(固定) | 無料口座開設 |

- 支払総額に対する受取総額の平均は95.73%超!

- バイナリー取引に必須の分析ツールが高性能で使いやすい!

- 登録不要のお手軽デモトレードでサクッと試せる!

FX取引でも人気の口座ですが、バイナリー取引でも人気の口座なのを知っていましたか?

過去1年間のラダー取引における支払総額に対する受取総額の割合は、平均で95.73%とハイスコアの実績。

分析ツール「プラチナチャート」はプロトレーダーも愛用するほどの高性能なので、FXでもバイナリーオプションでもこの口座を持っておいて損はありません!

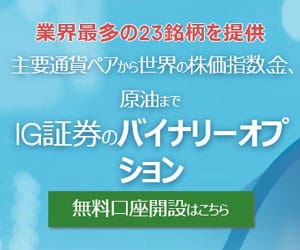

【IG証券】最大23銘柄!通貨を超えて幅広い戦略がとれるバイナリーオプション

| 1日の開催号数 | 通貨ペア数 | 取引タイプ |

|---|---|---|

| 12回 | 7 (株・CFDを含めると計23) | ラダー |

| 1枚あたりのペイアウト額 | デモトレード | 公式HP |

|---|---|---|

| 10,000円 ※円を含む通貨ペアの場合 | 無料口座開設 |

- 通貨だけじゃない!株価指数、金や原油などの最大23銘柄で取引できる

- 1日の開催回数が12回!スキマ時間でも取引チャンスあり

- 権利行使価格が20チョイスで国内最多!繊細な戦略で狙い撃ちに向いている

「取引回数」「対応銘柄数」「権利行使価格」のスペックが高いのがIG証券!

1,000円以下の少額取引にも対応しているので、リスクを抑えてバイナリーオプションを始められます。

FX取引でも使える高性能なツールが魅力で、分析から取引までオールインワンで詰まっている証券会社です。

最短60秒で判定! 隙間時間に取引できる「GMO外貨のオプトレ!」

| 1日の開催号数 | 通貨ペア数 | 取引タイプ |

|---|---|---|

| 11回 | 8 | ラダー・レンジ |

| 1枚あたりのペイアウト額 | デモトレード | 公式HP |

|---|---|---|

| 1,000円(固定) | 無料口座開設 |

- レンジ取引の受取総額割合は100%越えを連発!

- 最短60秒で判定!すぐにトレード結果が出る

- 取引は8つの通貨ペアから選択可能!

オプトレ!はトレーダーが勝ちやすい「レンジ取引」ができるのが最大の魅力です!!

過去1年の平均で見てもレンジ制取引の受取総額割合は平均で102%以上と優秀な結果を出しています。

国内のバイナリーオプション会社でレンジ取引ができるのは、GMO外貨の「オプトレ!」だけなので、必ず開設してほしい口座です!

バイナリーオプションの税金 まとめ

この記事で紹介した内容を実践すれば、税務署を怖がらずに正しく確定申告ができますよ。

それでは記事の簡単なまとめです。

- バイナリーオプションは給与所得者なら利益20万円以上、被扶養者なら利益48万円以上を稼ぐと確定申告が必要

- 年収2000万以上の人または個人事業主は必ず申告が必要

- 国内バイナリーは申告分離課税で税率一律20.315%

- 海外バイナリーは累進課税で、通算損益や損失繰越の節税対策ができない

- 申告しないと税務署に必ずバレて追加の税金を取られる

- 書籍代や通信費などは経費として申請できる

税金の知識は知っていて損はしません!

面倒くさいかもしれませんが、追徴課税されないように正しく確定申告しましょう。

目先の利益に囚われず、バイナリーオプションを楽しんでくださいね。

あなたの投資活動に、この記事が役立てれば幸いです。

最後までお読みいただき、ありがとうございました。

バイナリーオプションの税金 Q&A

- バイナリーオプションでいくら稼ぐと税金発生する?

-

会社員などの固定給がある方は、年間合計で約20万円以上の利益が出ると課税対象です。

専業主婦などの収入が無い方は、年間で約48万円以上の利益が出ると課税対象です。

- バイナリーの税率っていくらですか?

-

国内FX会社を使っていれば、一律20.315%です。

海外FX会社を利用していると、稼げば稼ぐほど税率が高くなり、MAX45%が取られます。

- バイナリーオプションの節税対策は?

-

経費申請することができます。

バイナリーオプションFXや日経225先物と利益・損失を合計することができます。

大川直人 税理士